什么是加密货币流动性提供商和资金池?2026年排名前5汇总

要点总结

- 加密货币流动性提供商确保市场保持流动性,使交易者能够以公平的价格快速买卖加密货币。

- 他们在幕后提供代币,以确保交易所平稳运行。

- 做市商与流动性提供者:做市商主动下达买卖指令并从价差中获利,而流动性提供者通常扮演更为被动的角色,通过汇集资产或连接交易所来确保流动性。

- 两者都有助于缩小买卖价差并减少滑点。

- 顶级供应商:2026 年领先的加密货币流动性公司包括 Galaxy Digital Trading、Cumberland (DRW)、GSR Markets、Wintermute 和 Amber Group。

- 这些公司管理着数十亿美元的加密资产,并为数百家机构客户提供服务。

- 流动性池:去中心化流动性池允许任何人无需传统订单簿即可交易代币。

- Uniswap 和 PancakeSwap 等资金池为常见代币提供充足的流动性,而其他资金池(Balancer、Curve、Bancor 等)则提供更专业的交易需求和最佳的流动性解决方案。

- 资金池与订单簿:资金池通过智能合约提供持续流动性。交易者直接在资金池中交换代币,无需撮合买卖双方。

- 向这些资金池提供流动性的机构可以获得一部分交易费用。

什么是加密货币流动性提供商?为什么它如此重要?

加密货币流动性提供者是指为市场提供数字资产以维持其充足流动性的参与者(通常是交易公司或服务机构)。简而言之,它维持着可供交易的代币的持续供应。这意味着,当用户在交易所下达买单或卖单时,交易对手方都有足够的代币来满足 交易需求。

也就是说,流动性提供商能够让交易过程更加便捷,并防止价格出现剧烈波动。这究竟有何重要意义?流动性也被誉为加密货币交易所成功的基石。

流动性不足意味着简单的交易都可能对市场产生巨大影响,导致严重的滑点(价格波动)和不安全的交易环境。加密货币流动性提供商有助于限制买卖价差并稳定价格。它们从根本上支撑着整个生态系统。

也就是说,它们将创造流动性充足且公平的市场。充足的流动性对于大型投资者和机构至关重要,这样他们才能在不扰乱市场的情况下完成大额交易。实际上,大型银行和基金会利用专门的加密货币流动性提供商的服务来进入这个市场。例如,高盛和野村证券已经与 Cumberland (DRW) 等公司合作,完成了他们的首次加密货币交易。

简而言之,加密货币流动性提供商之所以重要,是因为它们能让交易更顺畅。它们连接交易所和交易者,减少价格波动,并让人们相信他们可以以稳定的价格进行交易。

2026 年排名前五的加密货币流动性提供商

- Galaxy Digital是一家大型加密货币交易公司,由亿万富翁迈克·诺沃格拉茨支持。该公司“为超过960家机构交易对手管理着超过25亿美元的资产”。

- Galaxy 利用其技术平台为多种加密货币提供充足的流动性,跻身顶级加密货币流动性提供商之列。它提供“世界一流的定价”,使经纪商和投资者能够以极具竞争力的价格进行交易。作为一家上市公司,Galaxy 遵循严格的公司治理,从而增强了其信誉。本质上,Galaxy Digital 扮演着批发流动性中心的角色,大规模地维持着市场的活跃度。

- Cumberland (DRW):Cumberland 是 DRW(一家历史悠久的交易公司)旗下的加密货币部门。它成立于 2014 年,业务遍及全球,提供全天候 (24/7) 的加密货币流动性解决方案,以满足各种交易需求。Cumberland 支持客户通过语音或电子平台进行交易,并提供多种加密货币交易对的实时双向报价。

- 值得注意的是,它无需预先注资,并采用算法执行订单。多家大型机构已转向 Cumberland 获取流动性;例如,高盛和野村证券都曾使用 Cumberland 的服务进行首次加密货币交易。

- 实际上,坎伯兰以其深厚的流动性池而闻名,专业交易员尤其依赖这些流动性池,因为他们需要全天候无缝交易体验。

- GSR Markets:GSR是加密货币领域领先的流动性提供商和做市商。凭借十余年的做市经验,GSR为交易所和代币项目提供充足的流动性。

- 该公司使用自主研发的交易软件执行跨多种代币的大额订单。GSR致力于帮助加密货币项目顺利上线,确保其代币在上市时拥有充足的流动性。该公司服务于广泛的客户群体,涵盖加密货币矿工和对冲基金等,并着重强调风险管理。

- 实际上,GSR 通过智能地安排交易并保持订单簿满载,让客户获得最佳可用价格。

- Wintermute:到 2026 年,Wintermute 已发展成为最大的加密货币做市商之一。该公司最近报告的日交易量约为 22.4 亿美元。

- 该公司利用高频交易算法提供流动性,甚至推出了去中心化交易所(Bebop)。例如,Wintermute 的庞大交易量意味着它经常参与大额交易,从而有助于稳定价格。据行业报告显示,Wintermute 的规模使其成为“加密货币领域最大的做市商之一”。

- Amber Group:Amber Group是一家全球加密货币流动性和交易平台。该公司于2017年在亚洲成立,目前在全球拥有超过500名员工。

- Amber Group表示,其每日做市交易量约为50亿美元,这展现了顶级加密货币流动性提供商的实力,使其成为2026年机构流动性的主要提供商之一。

- 它为 CeFi 和 DeFi 市场提供流动性,并支持 200 多种加密代币的交易。

- Amber 为机构客户、交易所和对冲基金提供服务,支持在各大交易所和链上交易平台执行交易。实际上,Amber Group 连接大型买家和卖家,确保即使是大型复杂交易也能始终拥有充足的流动性。凭借其良好的业绩记录和广泛的代币覆盖范围,Amber 已成为众多大型加密货币参与者的首选流动性提供商 (LP)。

这些流动性提供商均已构建起强大的技术和网络,为众多加密货币交易平台提供充足的流动性。它们通常作为主要交易所和场外交易平台的交易对手方。凭借其规模优势,它们有助于维持市场稳定,并使大批量交易在价格波动不大的情况下成为可能,从而确保用户获得最佳的加密货币流动性。

加密货币流动性提供者与做市商:主要区别详解

角色和范围:做市商是“创造市场”(即积极进行买卖交易)的交易者。他们持有加密货币股票,并通过持续的买卖活动来促进市场繁荣。

与之相反,加密货币流动性提供商通常发挥着流动性连接或池的作用。做市商(例如银行/基金)就是一个常见的例子,它们利用自有资金在市场中提供流动性,并持有数百万美元的资金,因此,它们也是经纪商和交易所等机构的流动性来源。

也就是说,做市商通常是买卖股票的交易公司;流动性提供者可以将来自多个来源的流动性汇集起来。

交易策略:做市商运用算法持续调整价格。他们通过以略低于市场价的价格买入,再以略高于市场价的价格卖出,从价差中获利。做市商的交易活跃度很高,他们的活动包括平仓和套利。流动性提供者则更为被动。他们提供大量的加密货币供交易者进行交易,但他们无需参与竞争即可从每一次价格调整中获利。

盈利模式:两者都通过价差盈利,但方式略有不同。交易经纪商从每笔交易中收取买入价和卖出价之间的差价。流动性提供商也可以通过价差盈利,但它还可以向使用其流动性池的交易所或平台收取费用。

从本质上讲,做市商出售的是当前的价差,而流动性提供者在大多数情况下会收取流动性提供费。

准入:中一级做市商通常只与大型交易所和机构合作。加密货币领域的流动性提供商涵盖范围广泛,从专业供应商(例如上文提到的那些)到更高级别的程序(例如后文将讨论的Uniswap资金池)。界限并不清晰:许多企业可能同时承担这两种功能。然而,在大多数情况下,做市商确实会使用订单簿进行交易,因此流动性提供商不仅指这类公司,甚至还包括能够保证流动性的程序(智能合约)。

总而言之,做市商和加密货币流动性提供商都能维持市场流动性,但他们的方式截然不同。做市商直接发布订单以赚取点差利润,而流动性提供商则可能聚合或自动化流动性供应(通常通过交易手续费盈利)。了解二者的区别有助于交易者了解在定价和稳定性方面,两者各自的预期效果。

了解加密货币流动性池:类型、优势和实际案例

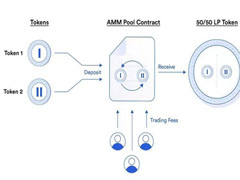

流动性池是去中心化交易所 (DEX)和 DeFi 自动化交易的基础。流动性池本质上是一个智能合约“池”,其中包含交易者可以进行兑换的加密代币。

与传统的订单簿撮合买家和卖家不同,资金池允许任何人直接交易资金池中的资产,从而增强去中心化的流动性。

在实践中,任何用户(在DeFi中称为流动性提供者)都可以将两个或多个代币存入流动性池。当其他用户与该流动性池进行交易时,系统会收取少量交易费,并在流动性提供者之间分配。流动性池的优势众多。它们能够全天候提供持续的流动性。即使没有自然买家或卖家,流动性池也能完成交易。这可以加快交易执行速度并降低滑点。例如,Gemini指出,流动性池“为DeFi生态系统提供了急需的交易量、速度和便利性”。

流动性提供者可获得被动收入:他们获得代表其在流动性池中所占份额的 LP(流动性提供者)代币,并从每笔交易的手续费中抽取一部分作为佣金。

这种激励机制(通常称为流动性挖矿或收益耕作)鼓励用户将资产存放在资金池中。资金池也存在风险。如果代币价格出现剧烈波动,自动做市算法可能会导致暂时性损失,智能合约漏洞也是一个隐患。Kraken 的加密货币指南提醒参与者应注意这些风险。

简而言之,资金池提供了一种无需订单簿即可进行交易的方式,但参与者也面临着 DeFi 特有的风险。资金池类型:资金池有多种设计。最常见的是恒定乘积 AMM(例如 Uniswap),它使用简单的公式来保持代币比例的平衡。其他设计包括多资产资金池(Balancer)和稳定币互换资金池(Curve)。

- Uniswap(AMM):Uniswap 因其巨大的交易量而经常被认为是首屈一指的流动性池。

- 它使用常数乘积公式 (x * y = k) 来设定价格,并支持所有 ERC-20 代币对。它对交易收取 0.3% 的手续费,该费用由流动性提供者 (LP) 共享。Uniswap 的开源模式允许任何代币入池,这种灵活性使其成为 DeFi 的基石。

- Balancer(多代币池):Balancer 允许您创建 2 到 8 个代币的池,并可自定义权重。

- 例如,一个资金池可以包含 70% 的 ETH 和 30% 的 DAI。这种灵活性允许流动性提供者分散投资于单个资金池。Balancer 会在交易者进行代币兑换时自动重新平衡代币,确保资金池维持这些权重比例。

- Bancor(算法池):Bancor 池使用其原生代币 BNT 连接多个网络。Bancor 的机制激励持续的再平衡,甚至支持跨链代币。Bancor 上的流动性提供者 (LP) 可以获得手续费以及新的 BNT 代币作为奖励。

- Curve(稳定币池):Curve Finance 专注于类似代币之间的交易,例如稳定币或封装比特币。其算法可最大限度地减少兑换这些低波动性资产时的价格冲击(滑点),从而提供最佳流动性体验。

- 例如,Curve 提供资金池,用户可以非常低成本地将 USDC 兑换成 USDT。通过专注于稳定币,Curve 为这些资产提供最低的滑点和最高的效率,从而确保最佳的流动性解决方案。

- 其他值得关注的流动性池包括 PancakeSwap(币安智能链上最大的流动性池)、Kyber Network(汇集来自多个去中心化交易所的流动性)以及 Convexity Protocol(EOS 上的新型流动性池)。许多平台(例如 0x 和 1inch)会聚合流动性池,因此用户可以从多个来源获得充足的流动性。

无论哪种情况,目标都是维持一个足够大的资产池,以便任何规模的交易都能顺利执行,从而满足各种交易需求。当您向资产池中添加代币时,您将获得相应的 LP 代币作为回报。正如 Gemini 指出的,“流动性提供者将根据其提供的流动性数量获得相应的 LP 代币”,然后在交易发生时,“部分手续费将按比例分配给 LP 代币持有者”。

这些流动性池代币通常可以质押到其他地方或出售。因此,流动性池既能实现无需许可的交易(任何人都可以立即交易),又能让资产持有者通过提供流动性赚取费用。

常见问题解答

是否存在加密货币流动性提供商?

是的。许多公司和平台都提供加密货币流动性。大型加密货币交易公司(例如 Galaxy Digital、Cumberland 和 GSR)以及一些交易所本身就提供充足的流动性。例如,Galaxy Digital Trading 被称为“领先的加密货币流动性提供商,管理着超过 25 亿美元的资产”。

谁是最大的流动性提供者?

很难说哪家公司规模最大,因为不同的公司在不同的细分领域占据主导地位。2026年,规模最大的公司包括Wintermute和Amber Group。例如,Wintermute的做市交易量约为50亿美元,凸显了其作为加密货币领域领先流动性提供商的地位。其日交易量达22.4亿美元,使其成为加密货币领域最大的做市公司之一。

Amber Group旗下各市场的日交易量约为50亿美元。其他大型交易平台包括Jump Trading的加密货币部门以及Jane Street和Virtu等机构,但就加密货币交易而言,Wintermute和Amber在交易量和覆盖范围方面均名列前茅。

什么是Tier 1流动性提供者?

一级流动性提供商是规模最大、最可靠的流动性来源,通常是大型银行和金融机构。在加密货币和外汇领域,这个术语通常指的是摩根大通、瑞银集团或花旗集团等全球性银行,它们彼此之间交易量巨大,是机构流动性的关键参与者。这些一级银行提供最优定价和最充足的流动性,但它们通常只与大型交易对手直接交易。实际上,经纪商和交易所通常通过顶级中间商(PoP)平台间接连接到一级流动性提供商,以获得最佳的加密货币流动性。因此,在加密货币领域,一级流动性提供商可能包括这些大型银行,以及为小型用户聚合银行流动性的顶级交易公司,从而确保用户能够获得最佳的加密货币流动性。

哪个流动性池最好?

没有一个“最佳”资金池适合所有人,这取决于你的需求。然而,有些资金池因其交易量和受欢迎程度而脱颖而出。在以太坊上,Uniswap 是最大的资金池,通常被认为是首选。

它拥有广泛的代币支持和高交易量,这意味着交易通常流动性充足。对于稳定币而言,Curve Finance 通常是最佳选择,因为它的资金池可以最大限度地减少稳定资产的滑点。

在 BNB 链上,PancakeSwap 是流动性最充足的首选流动性池。最终,选择合适的流动性池取决于您的交易对:例如,如果您交易 ERC-20 代币,Uniswap 或 Balancer 可能是最佳选择;如果您交易稳定币或 Wrapped Bitcoin,Curve 可能更合适。正如 101Blockchains 指出的,Uniswap 是 2025 年“流动性池列表中最重要的成员之一”,这反映了其广泛的适用性。资料来源:行业分析和交易平台

到此这篇关于什么是加密货币流动性提供商和资金池?2026年排名前5汇总的文章就介绍到这了,更多相关币圈流动性提供商介绍内容请搜索脚本之家以前的文章或继续浏览下面的相关文章,希望大家以后多多支持脚本之家!

你可能感兴趣的文章

-

什么是DEX上的流动性不足?如何解决该交易流动性不足的问题?

流动性不足错误是协议的保护机制,用于阻止池深度不足以匹配预期订单量的交易,从而导致交易被阻塞或价格滑点,当交易量超过活跃储备时,此类故障会出现在Uniswap、PancakeS…

2026-01-12 -

什么是加密货币流动性?它为什么重要?如何影响交易?

流动性是投资者和交易者的重要指标,因为它显示了加密资产买卖的便捷程度,因此,理解流动性对于任何计划成为加密市场参与者的人来说至关重要,继续阅读本文,了解更多关于流…

2025-08-21 -

单边流动性是什么?如何工作?单边流动性详细解析

在本篇文章中,我们将深入探讨一种称为单边流动性 (SSL) 池的特定类型的 AMM ,以及它们如何提供一种独特且可持续的方式来赚取资产收益…

2025-08-18 -

加密货币举报人指南:金字塔骗 局、流动性挖矿骗 局解析

随着加密货币需求的增长(全球约有5.6亿人持有加密货币),威胁和风险也随之增长,过去几年,加密货币传销骗 局、加密货币诈 骗案件以及DeFi欺诈行为激增,去年(2024年),…

2025-07-10 -

什么是加密流动性池?有什么好处?假冒加密流动性池如何识别并避免?

加密流动性池是什么?加密流动性池有什么好处?假冒加密流动性池如何识别并避免?加密流动性池是去中心化金融(DeFi)中促成交易和其他金融操作的资金池,通过智能合约进行…

2025-07-07 -

什么是山寨币流动性提升计划?如何运作的?如何参与?

山寨币流动性提升计划是由中心化交易所(CEX)、DeFi平台或代币项目方发起的市场做市和流动性增强计划,旨在提升交易活跃度、增加交易量并拓展新代币可用性的战略性举措,那…

2025-06-22 -

币圈流动性不足怎么办?究竟如何解决?

流动性一直都是币圈项目非常关注的问题,尤其是在去中心化交易所上经常能看见此交易流动性不足的情况,这也表明流动性池中缺乏执行交易的必要资产,对加密货币尤其是知名度…

2025-03-31