$COIN vs $HOOD:1600亿美元的较量

一场战争正在你的口袋里悄然上演,而大多数人甚至没有察觉。

美国两大金融应用——Robinhood和Coinbase——正在对数百万用户进行截然相反的实验。Robinhood在App Store金融类排名第14,Coinbase排名第20,两者市值均约为800亿美元。它们都瞄准年轻投资者,却认为对方的方式完全错误。

两种实验都在某种程度上成功了。

Robinhood与Coinbase的本质

这两家公司并非传统意义上的竞争对手,而是在同一个实验对象(我们)上进行不同实验。

Robinhood看到金融的痛点,提出:“如果我们修复所有烦人的部分呢?”他们提供15种加密货币、零佣金交易,以及无需金融学位就能购买特斯拉股票的界面。他们的理念是:你不需要懂香肠如何制作,就能吃到热狗。

Coinbase则走相反路线,提出:“如果我们在区块链技术上重建整个金融系统呢?”Coinbase收费高于Robinhood等竞争对手,但为想要全面接触加密生态的用户打造平台,提供260多种加密货币。他们押注传统金融最终将上链,并希望成为这一转型的基础设施。

Coinbase首席执行官Brian Armstrong表示:“未来5到10年,我们的目标是成为全球领先的金融服务应用,因为我们相信加密货币正在吞噬金融服务,而我们是头号加密公司。所有资产类别——货币市场基金、房地产、证券、债务——都将上链。”

两家公司2021年相隔数月上市,市值均为800亿美元,目标都是手机优先的年轻投资者,但他们的产品仿佛为不同物种设计。

这不是一场争夺主导权的战争,而是一场服务不同金融未来的竞赛。

加密产品扩张的竞赛

两家公司都在加速扩展加密产品,但方式截然不同。

Robinhood近期公告显示,他们试图直接超越Coinbase。6月,他们推出Robinhood Chain——自己的Layer-2网络,支持Token化股票、加密交易,未来还将支持SpaceX和OpenAI等筹得资产。欧洲用户已可全天候交易Token化的美国股票,而非仅限市场交易时间。这是加密用户期望的24/7交易模式,应用于传统资产。

他们还推出ETH和SOL的加密质押,收购欧洲最古老的加密交易平台Bitstamp(耗资2亿美元),并计划为欧洲用户推出加密永续期货。他们打造的加密基础设施与现有股票交易体验无缝融合,而非将加密功能简单嫁接到传统经纪业务上。

这一切——链、Token化股票、低费用——都为下一代投资者设计,他们将继承数万亿美元财富。

在费用战中,Robinhood加密交易费用约为40个基点(0.4%),而Coinbase同等交易可能高达1.4%或更高。购买1000美元比特币,Robinhood收费约4美元,Coinbase则为14美元以上。

Robinhood通过订单流支付盈利,市场 maker为执行零售交易支付费用,类似其股票交易模式。这种成熟模式让他们提供“免费”交易仍能赚钱。

但Coinbase提供Robinhood无法匹敌的功能:真正的加密货币所有权。在Robinhood,你购买的是加密货币“借据”,仅是Robinhood欠你的加密资产收据。你无法将比特币转移到自己的钱包,也无法在其他地方使用,只能在Robinhood应用内买卖。你无法参与DeFi、质 押 大 多数Token,或将加密货币用于除买卖外的其他用途。

对大多数人来说,这无所谓,他们只想要加密货币敞口,而非实用性。但对希望进行复杂加密操作的用户,Coinbase是美国主要平台中唯一现实选择。

Q2财报解析

今年夏季的财报揭示了两种方式的成效。

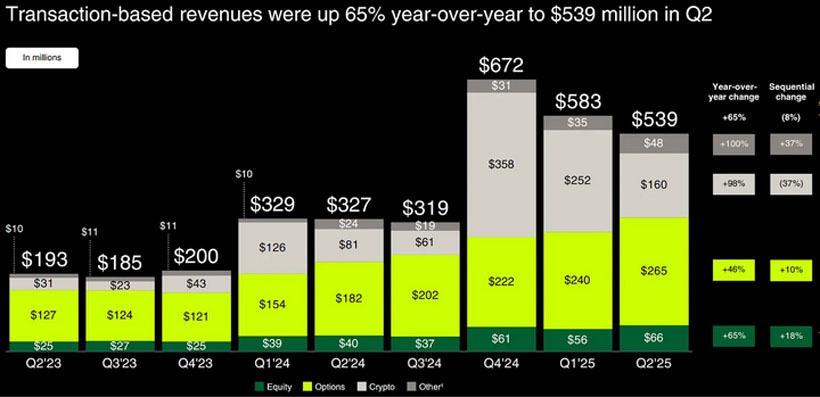

Robinhood表现亮眼。总收入同比增长45%,达9.89亿美元。加密收入暴增98%,达1.6亿美元(从去年占总收入10%增至本季16%),尽管整体加密市场相对平稳。他们拥有2650万活跃账户,管理资产2790亿美元,同比增长99%。通过收购Bitstamp新增约52万加密用户,Bitstamp在6月收购完成后产生70亿美元名义加密交易量。

平台资产达2790亿美元,同比增长99%,净存款138亿美元。活跃账户增长10%至2650万,现金余额激增56%至327亿美元,显示客户钱包份额增强。

Coinbase则经历“艰难一季”。总收入较Q1下降26%至15亿美元,未达分析师预期。交易收入下降39%,因零售交易萎缩。财报日股价下跌16%,投资者试图判断这是暂时低迷还是高费用模式的信号。

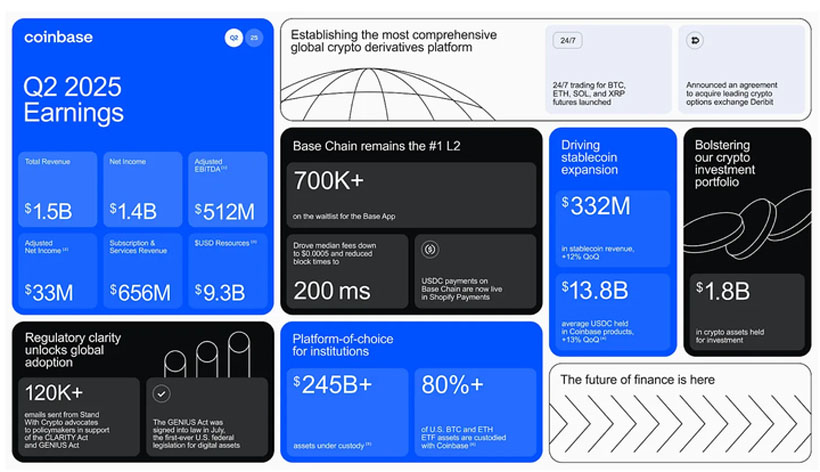

但称本季失败忽略了全貌。Coinbase实现14亿美元净收入,高于5.12亿美元调整后EBITDA,主要得益于投资组合和战略加密资产持有的15亿美元未实现收益。即使剔除这些一次性收益,调整后净收入仍有3300万美元,显示实际盈利能力。

运营费用增加主要因5月数据泄露导致的3.07亿美元一次性损失。核心成本(技术、行政、营销)实际下降,显示成本控制能力。USDC稳定币业务收入达3.32亿美元,平均余额增长13%。托管资产创历史新高2457亿美元。Prime Financing(机构融资)余额也创新高,这是Coinbase Prime的一部分,为对冲基金、家族办公室等提供托管、交易、借代和融资服务。

Coinbase持续推出新品:新衍生品、扩展Base链、推出Coinbase One Card。尽管收入下降,基础依然稳固。

Coinbase的基础设施帝国

Coinbase的基础设施战略更为复杂。他们为机构托管2457亿美元资产,占机构加密市场很大份额。当你通过401k购买比特币ETF,很可能使用的是Coinbase基础设施。

Coinbase是80%+美国比特币和以太坊ETF的主要托管方,管理约1134亿美元(占加密ETF总资产1400亿美元)。黑石的IBIT或富达的FBTC需要存储数十亿比特币时,找的是Coinbase。PayPal推出PYUSD稳定币或摩根大通需要加密支付轨道时,也用Coinbase后端。

Coinbase拥有240+机构客户、420+流动性提供者,以及多数竞争对手无法企及的监管许可。其托管业务获纽约州金融服务部特许,这种监管批准耗费多年,竞争对手难以复制。

其“全能交易平台”战略初见成效。他们推出高达10倍杠杆的永续期货,将此前仅在海外交易平台可用的衍生品交易带给美国零售用户。他们将去中心化交易平台直接整合进应用,用户无需离开Coinbase即可交易以太坊或Base上的任何Token。

其Base Layer-2网络单日处理超5.4万个Token发行,超越Solana。Base的真正亮点在于与Coinbase其他业务的整合:ETF提供商可用于即时结算,企业可直接Token化资产,零售用户可访问机构级基础设施。

Robinhood的世代接管

Coinbase为机构建基础设施,Robinhood则执行金融界最聪明的长期战略:在年轻人致富前捕获他们。

类似策略曾为迪士尼带来成功。20世纪初,迪士尼通过动画和主题公园抓住儿童的心,在他们有钱前建立情感纽带。当这些孩子长大赚钱后,忠诚度转化为电影、商品、流媒体和度假的支出,成就多代现金机器。

Robinhood在年轻投资者中占据主导,传统经纪商应感到担忧:

约50%客户是千禧一代,25%为Z世代,20%为X世代。

Robinhood用户平均19-22岁开始投资,远低于其他平台千禧一代的20多岁和婴儿潮一代的30多岁。

Robinhood引导新用户快速完成首次卖单,非为鼓励频繁交易,而是因为锁定实际收益(即使仅50美元)会形成情感钩子,让用户持续回归。

其“全金融”扩展符合这一逻辑。Robinhood Gold(每月5美元订阅)包括3%现金返还信用卡、高收益储蓄、退休匹配和保证金折扣。Gold订阅者同比增长60%至200万。这些用户将Robinhood用于银行、信用卡和退休。

平台现托管2790亿美元资产,瞄准未来20年婴儿潮一代向年轻世代转移的84-124万亿美元“巨额财富转移”。Robinhood押注:若能尽早建立用户习惯,无需预测财富继承模式,只需在财富到来时占据一席之地。

谁在胜出?

两家公司市值相近:Robinhood 810亿美元,Coinbase 850亿美元。年内表现上,Robinhood上涨135%,Coinbase仅30%,且多来自最近一个月。

美国银行分析师Craig Siegenthaler近期将Robinhood目标价上调至119美元,同时将Coinbase从383美元下调至369美元,理由是:“Robinhood加密收入激增,而Coinbase过于依赖零售用户正放弃的波动性山寨币交易。”

Coinbase全球市场份额从5.65%降至4.56%,7月略有回升,而Kraken今年在美国市场份额增长最显著。Coinbase面临两难:降低费用损害利润率,或坚持高费用冒险失去交易者。他们选择利润率,对此前免费的稳定币交易加收费用,而Robinhood的费率约低50%。

瑞穗在与Robinhood首席执行官Vlad Tenev会面后重申120美元目标价,称赞其加密韧性及Token化股票的激进推进。他们表示:“欧洲Token化股票机会、向上游及青少年市场扩展、15%的净存款来自竞争对手、关注NPS和执行力、加密价格非弹性等令人印象深刻。”

但Coinbase拥有机构信誉。当其他交易平台竞争交易费用时,Coinbase与将决定未来十年加密与传统金融整合的机构建立关系。

两家公司都不会消失。它们满足不同用户需求,且需求都在增长。这不像赢家通吃的竞争,更像是市场细分——Robinhood面向主流金融,Coinbase专注加密基础设施。

这揭示了两种关于人们未来如何与金钱互动的竞争理论:

- Robinhood认为金融未来将“隐形”,抽象、简单,融入生活方式类应用,金融成为环境的一部分。

- Coinbase则押注于通过架构赢得信任。

两者无对错,只是目标不同。一方追求简洁信任,另一方构建底层架构。

以上就是$COIN vs $HOOD:1600亿美元的较量的详细内容,更多关于COIN的机构化叙事与HOOD的散户革命的资料请关注脚本之家其它相关文章!

你可能感兴趣的文章

-

以太坊(ETH)期货转向看跌 —— 详细了解是市场反应过度,还是下探 3,

以太坊期货未平仓合约骤降18%,4200美元关键支撑失守后,技术形态指向3550-3800美元区间,当前市场分歧在于:3.8亿美元爆仓引发的恐慌是否过度,还是质押资金流出的系统性预…

2025-09-23 -

Tether否认放弃乌拉圭5亿美元加密货币项目的报道导读

Tether否认了关于放弃乌拉圭5亿美元加密货币挖矿项目的报道,称相关消息'不准确',该公司表示,当地运营企业正与政府协商解决约480万美元的欠款问题,并强调将继续评估在乌拉…

2025-09-23 -

UXLINK被盗事件回顾及影响分析

2025年9月23日凌晨,安全公司 Cyvers 的系统检测到涉及 UXLINK 的 1130 万美元可疑交易,UXLINK 疑似被盗,今晨,慢雾余弦于X平台发文确认了UXLINK遭遇黑客攻击,本文梳理UXLI…

2025-09-23 -

纳斯达克上市公司ETHZilla推出3.5亿新资金池押注以太坊(ETH)

ETHZilla是以太坊链上创新型财库,通过发行可转债等金融工具募集资金加仓ETH,其最新3.5亿美元融资引发市场对质押率与清算风险的关注,持仓规模已突破4.6亿美元,该项目试图…

2025-09-23 -

币安通过Alpha和Aster,再造两个小币安

币安的核心业务是合约与现货,而如今它要把链上的现货与合约业务也要紧紧抓在手上,币安正在打造一个链上帝国,再造了两个小币安,一个是 Alpha ,一个是 Aster,他们一个专注…

2025-09-23 -

ASTER一周暴涨4倍,借势Binance向Hyperliquid发起挑战

2025 年 9 月 18 日,赵长鹏发布了一张既非比特币也非 BNB 的价格走势图,数小时内,ASTER 代币较发行价暴涨 400%,市场清晰地接收到了这一信号:这位前 Binance 首席执行官…

2025-09-23 -

MetaMask 发币在即:生态飞轮与高额估值背后,市场为何仍存疑虑?

钱包之王 MetaMask 终将发币,手握生态飞轮与千万用户,市场为何仍存疑虑?面对激烈竞争与社区审视,其代币价值几何?本文将为你深度剖析,揭示 $MASK 的真实前景,下文将为…

2025-09-23 -

稳定币公链化:从价值依附到价值捕获的新格局

稳定币公链化正重构加密经济逻辑:通过智能合约将传统锚定资产升级为可编程生态基础设施,从被动价值依附转向主动价值捕获,公链化赋予稳定币流动性挖矿、链上治理等能力,…

2025-09-22 -

为什么说稳定币是区块链最佳落地赛道?

稳定币是区块链最佳落地赛道,因其兼具法币稳定性与链上高效性,完美解决加密货币价格波动痛点,2025年全球监管框架完善后,其跨境支付、DeFi抵押等场景爆发,市场规模突破3…

2025-09-23 -

一文了解FTX复苏信托将在9月分配中为债权人解锁16亿美元资金

FTX复苏信托将于9月30日启动16亿美元资金分配,覆盖债权人赔付需求,此次分配是破产程序关键进展,部分债权人有望获得超额偿付,信托方表示,后续将根据资产回收情况优化清偿…

2025-09-22