链上协议六支柱 HyperEVM 正面对决以太坊(ETH)

联结主义,链上资产的幂律膨胀

以太坊携 DeFi 再次回归,Aave/Pendle/Ethena 让循环贷成为杠杆放大器,相比于 DeFi Summer 以 ETH 为基准的链上堆栈,USDe 等稳定币支撑的杠杆上升曲线更为平缓。

我们可能进入一个温暖的长周期,对链上协议的考察将分为两部分,其一是涉及更多的资产类型,外部资金流动性在美联储降息预期下将更为充沛;其二是考察杠杆倍数的极限取值,对应安全去杠杆的过程,即个人如何安全退出,牛市会如何结束。

加密六协议:生态和代币的互动

链上协议和资产不胜枚举,但在二八法则下,我们只需要关注 TVL/交易量/代币价格这些参数即可,更聚焦一点,关注对链上生态不可或缺的最少数个体,进而考察其在生态网络中的关系,以兼顾个体重要性、生态链接度和增长潜力最高的新协议。

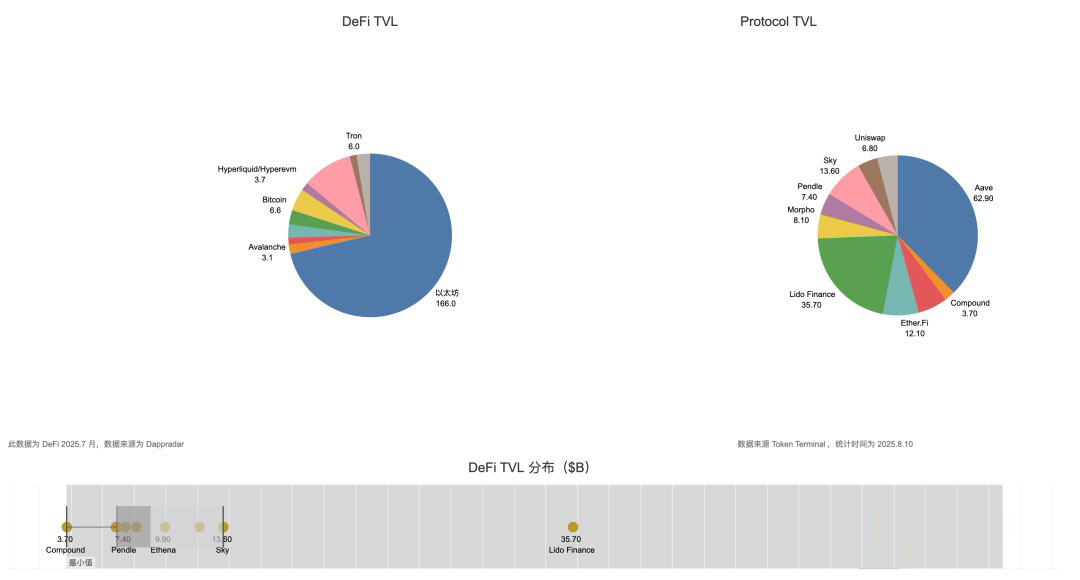

图片说明:DeFi TVL Overview 图片来源:@zuoyeweb3

在 DeFi TVL 构成上,以太坊在 7 月份 DeFi TVL 占比超过 60%,而 Aave 占以太坊生态 TVL 也在 60% 以上,这就是二八法则中的 20%,剩下的协议必须和二者存在强联系,才能被纳入主被动受益者的行列。

随着循环贷三剑客的飞轮启动,Ethereum、Aave、Pendle 和 Ethena 的关联程度自不必说,继续把 Bitcoin 加上,WBTC、ETH 和 USDT/USDC 是事实上的 DeFi 基础资产,但是 USDT/USDC 和 Lido 类似,他们只具备资产属性,基本不具备生态价值,Plasma、Stablechain 等刚开始竞争。

稍作区分,一种协议可以具备多重价值,比如 Bitcoin 基本只具备资产价值,即大家都需要 BTC,但是没人知道怎么利用 Bitcoin 生态,没有说 BTCFi 是 骗 局 的意思哈(狗头保命)。

而 ETH/Ethereum 则具备双重价值,大家既需要 ETH,也需要以太坊网络,包括 EVM 和其上广泛的 DeFi 堆栈以及开发设施。

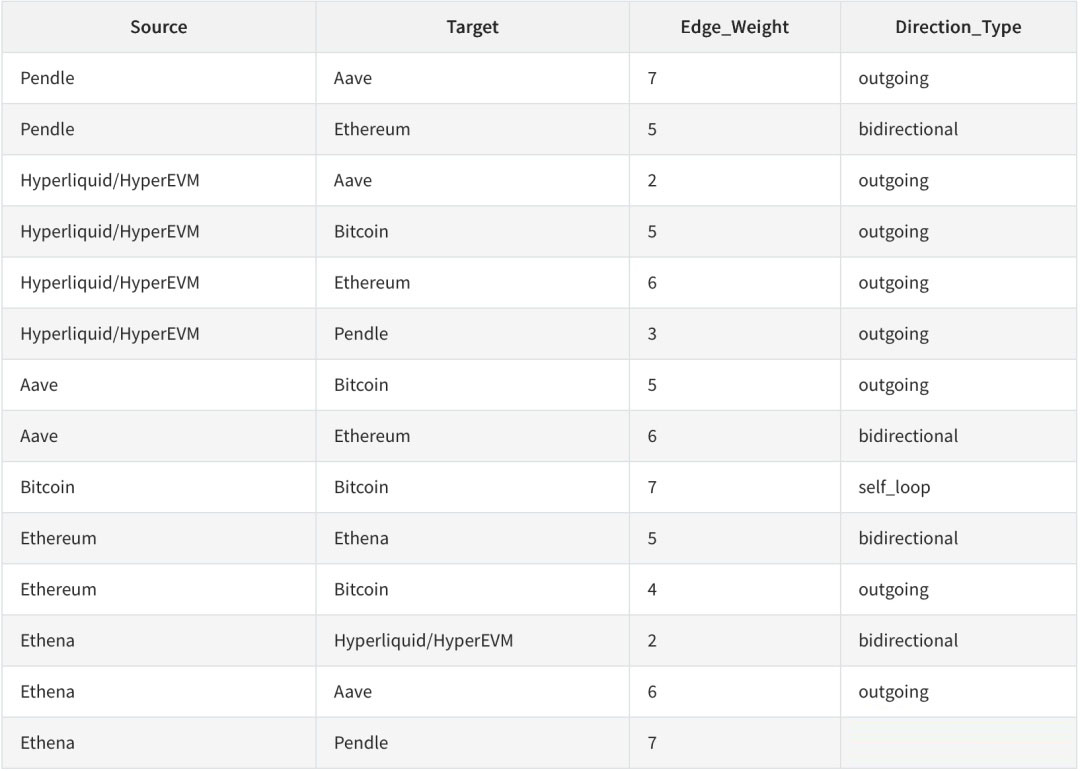

根据资产、生态价值进一步划分,考察各头部协议的“被需要”程度,被需要资产属性得一分,被需要生态价值得一分,可以归纳出下表:

Pendle/Aave/Ethena/Ethereum/HyperEVM/Bitcoin 是链接最强的六个协议,任意两者之间的关系都可以相互耦合,最多需要额外一个协议或资产链接。

我们来稍作解释:

- 1. Ethena <> HyperEVM:USDe 已经部署至 HyperEVM 生态

- 2. Pendle <> HyperEVM:$kHYPE 和 $hbHYPE 分列趋势榜第一和第三

- 3. Aave <> HyperEVM : Hyperlend TVL 占 HyperEVM 25% ($500M vs. $2B),其是 Aave 的友好分叉,承诺 10% 利润分给 Aave

- 4. BTC/ETH 是 Hyperliquid 交易量最大的两个币种,并可通过 Unit Protocol 充值和提取

- 5. Pendle、Aave、Ethena 已经成为一体,不过 USDe 的资产属性被承认,$ENA 生态价值略逊一筹

- 6. Pendle 新产品 Boros 以资金费率为交易基本,首选便是 BTC 和 ETH 合约

- 7. Aave 需要 WBTC 和各类 ETH,如质押 ETH,尤其是以太坊作为基础设施的生态价值被 Aave/Pendle/Ethena 需要,是 ETH 价格的链上支撑

- 8. 这里面最特殊的是以太坊生态单向需要 BTC,Bitcoin 生态不需要任何外部资产

- 9. Ethena 和 Bitcoin/BTC 暂无关系

- 10. HyperEVM/Hyperliquid 是“最主动”的外部生态,大有“我是来加入这个家”的即视感

经过统计,这是链接最紧密的六种资产,任何其他生态和代币的引入,都需要更多的假设步骤,比如 TVL 第二的 Lido,和 Hyperliquid 和 Bitcoin 关系就很弱,以及 Pendle 在“抛弃” LST 资产转投 YBS 后,Lido 的以太坊内生态联动属性就会走弱。

我们以 BTC 最高的 7 为基础,根据对其他协议的影响力,划分 6 种资产为三种节点,请注意,这不是对其资产价值的描绘,而是在生态内重要性的排名:

BTC/ETH 是最强的基础设施,BTC 胜在价值属性,ETH 生态地位无可撼动,大家可以把 Solana 加进来计算链接程度,就会发现不如 Hyperliquid/HyperEVM 对以太坊的链接,核心原因是 Hyperliquid 本身的交易属性,结合 HyperEVM 更贴合 EVM 生态。

- • 以太坊内,Lido/Sky 和既有六种协议的互动不足

- • 以太坊外,Solana/Aptos 和既有六种协议互动不足

但是 Solana 需要扶持自身 DEX 才能兼容更多外部资产,需要的假设步骤天然就会多一步,SVM 兼容 EVM 生态也会更困难,一句话,Solana 的一切都要独立发展。

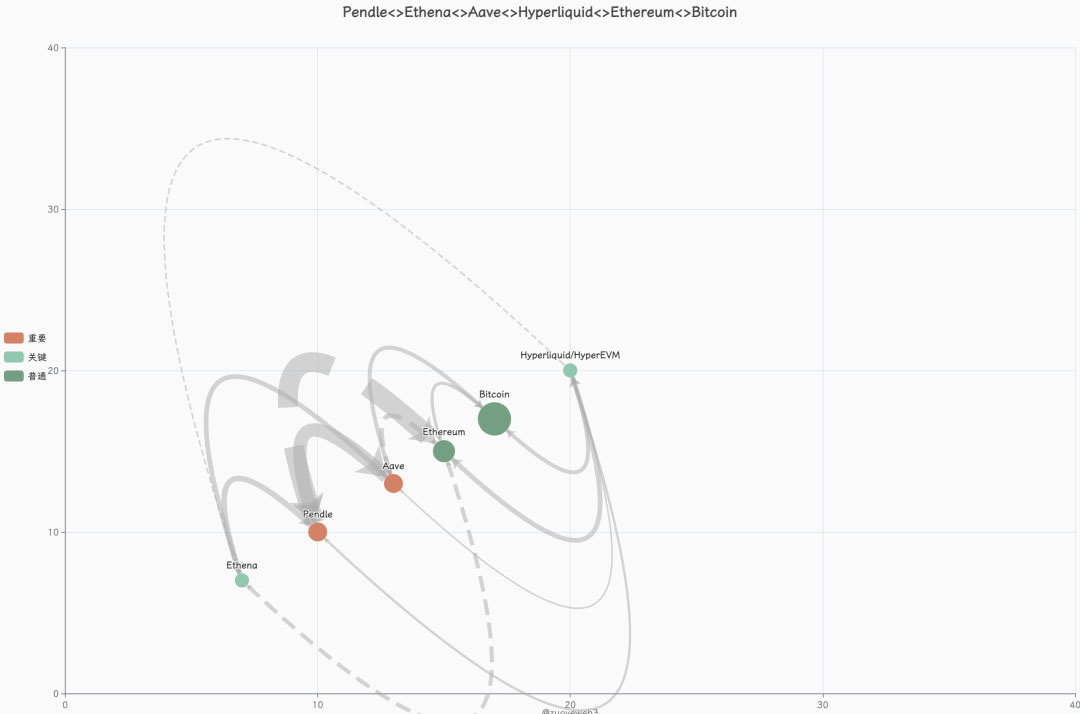

图片说明:联结主义图片来源:@zuoyeweb3

不过,在关系网中,以太坊生态的协同效应是最强的,1 美元的 Ethena 经由 ETH 对冲而来,随后进入 Pendle 和 Aave 中进行价值流转,而其上产生的 Gas Fee,便成为 ETH 的价值支撑。

除了 Bitcoin 天然靠 BTC 完成价值自循环、自流转外,ETH 最接近价值闭环,但这是积极主动作为的结果,而 Hyperliquid/HyperEVM 的组合仍在路上,能否完成交易(Hyperliquid)+生态(HyperEVM)和 $HYPE 的联动,尚需时日。

这是个假设逐步增多的熵增过程,BTC 只需要自身,ETH 需要生态和代币,$HYPE 需要交易、代币和生态。

DeFi 的扩张是否有尽头?

前文提到,Hyperlend 需要给 Aave 分润,Aave 的影响力并不局限于此,实际上,Aave 才是本次 Pendle、Ethena 发起的循环贷主角,承担整个循环体系的杠杆作用。

Aave 是最接近成为以太坊链上基础设施的存在,这不是因为其 TVL 最高,而是安全性和资金量的综合考虑,任意的公链和生态,启动借贷模式的最安全方式是合规分叉 Aave。

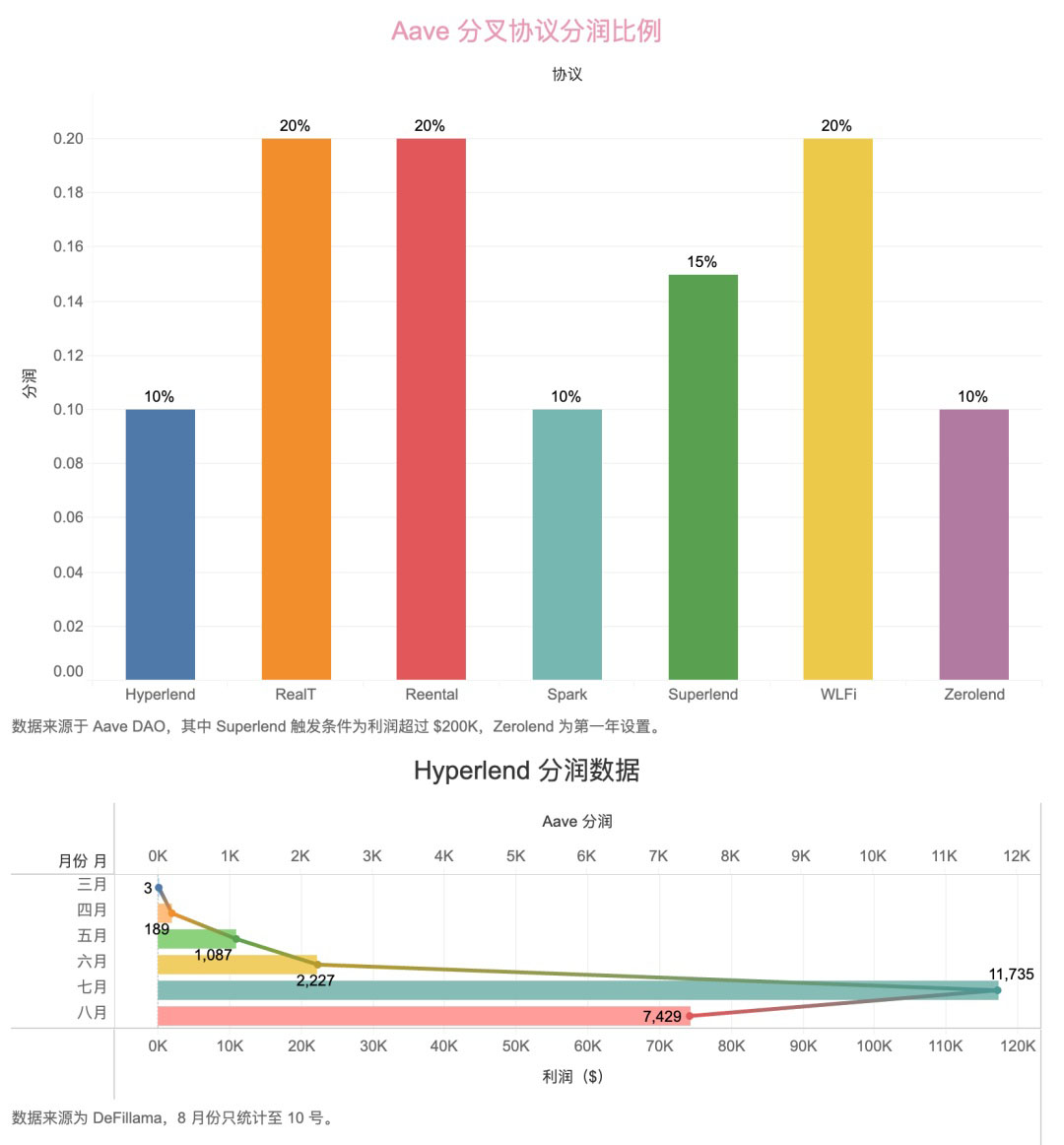

图片说明:Aave 和 Hyperlend 分润设置 图片来源:@zuoyeweb3

在 Hyperlend 的分叉模板中,分润 10% 是基础,此外还有分配自身代币 3.5% 给 Aave DAO 和 1% stAave 持有人,即 Aave 将自身作为一种服务售卖给各个生态,这是其生态价值和代币价值联动之处。

但并非毫无竞争者,Maple 已经扩展至 HyperEVM,Fluid、Morpho 等新形态借贷协议也和 YBS 等新资产打得火热,而 HyperEVM 作为以太坊 EVM 生态体系最强竞争者,也未必会一直保持平和。

从主动性上而言,Bitcoin 和 HyperEVM 是绝对的两个极端,HyperEVM 正在通过 HIP3 虹吸传统交易类型至链上,通过 CoreWriter 打通 HyperCore 和 Hyperevm 二者流动性,通过 Builder Code 扶持自身的前端代理人。

此外,还利用 Unit Protocol 和 Phantom 打通 Solana 生态的资金,虹吸一切链上流动性,这也是一种基础设施的扩展方式。

总结一下:

- • Pendle 盯上一切可被拆分的资产类型,从固定收益出发,扩展永续合约之外的衍生品市场,即广泛意义上的利率互换市场

- • Ethena 借助 DeFi 循环贷模式和财库策略,从 $ENA 和 $USDe、$USDtb 核心出发打造稳定币第三极,USDT/USDC 的基本用途仍然是交易和支付,USDe 希望成为 DeFi 领域的无风险资产

- • Aave 已经是事实上的借贷基础设施,其地位和以太坊紧密绑定

- • Bitcoin、Ethereum 代表的是区块链经济系统的极限,其扩张程度是 DeFi 增长的基础,即 BTC 规模能被迁移至 DeFi 多少,DeFi 还有多大的增长区间

- • Hyperliquid/HyperEVM 已经在生态上紧密绑定现有 DeFi 巨头,虽然 TVL 远逊于 Solana,但是增长前景更大,Solana 的故事在于要从公链角度击败 EVM 体系

结语

加密六协议,考察的是相互之间的链接程度,并不是说其他协议缺乏价值,而是高协作紧密度会让资金自由度和利用度指数级提高,进而雨露均沾,一荣俱荣。

当然,一损也会俱损,这就需要考察 DeFi 换锚——从 ETH 切换到 YBS 的后续发展,ETH 作为高价值资产,在杠杆率上更为激进,YBS 如 USDe 天然较为价格稳定(并非价值),以其为基础的 DeFi 乐高更为稳固,除去极端脱锚情况,理论上可以让加杠杆和去杠杆的曲线更为温和。

加密众神殿席位有限,新天选者只能奋力前进,结交现有神祇,打造最强协议网,才能为自己挣得容身之处。

以上就是链上协议六支柱 HyperEVM 正面对决以太坊(ETH)的详细内容,更多关于以太坊遭遇HyperEVM六柱围攻介绍的资料请关注脚本之家其它相关文章!

你可能感兴趣的文章

-

以太坊(ETH) 4个月逆袭之路:背后推手及值得关注的DeFi代币

从多次唱衰到突破4300美元,从四月至今,短短几个月,以太坊从一片质疑声中走到万众瞩目的加密舞台中央,有哪些因素推动了以太坊的大涨?ETH 会涨到多高?值得关注的 DeFi …

2025-08-11 -

解读以太坊价格突破4300美元,ETH企业持仓攀升至130亿美元

周一,以太坊(ETH)攀升至4332美元,过去七天上涨了20.4%,根据CoinGecko的数据,企业持有的以太坊总市值增至130亿美元,BitMine、SharpLink与The Ether Machine领跑市场,…

2025-08-11 -

以太坊4300空?ETH火力全开,BTC静待反扑,8月山寨能否扛起大旗?

最近比特币稳稳卡在114,000-120,000区间,以太坊直接冲上 4300 美元,两年新高,空头几乎没机会插手,虽然短线多头稍显疲态,但中长线依旧健康,那么山寨季还能来吗?是提前…

2025-08-11 -

以太坊(ETH)暴涨创45个月新高,单日爆仓2亿美元空头

本轮以太坊正引领加速行情,过去48小时,ETH强势攻破4000美元心理关口,最高触及4200 美元,现报4194美元,创45个月新高,以太坊(ETH)过去24小时爆仓2.03亿美元,最大单笔…

2025-08-10 -

交易员预测:以太坊(ETH)暴涨预示山寨币即将迎来200-500%飙升

加密货币交易员Michal van de Poppe表示,以太坊近期的上涨是山寨币有望实现显著收益的第一步,交易员风险偏好提升明显,以太坊继续保持强势,一位加密分析师表示,这表明山…

2025-08-09 -

以太坊(ETH)价格暴涨的背后推手是谁?

比特币突破 12 万美元 后,山寨币全面接力,尤其是以太坊,7 月份狂飙 60%,又在今天突破4000 美元大关!以太坊近期突破3700美元关键价位,创下2021年12月以来最高月度交易…

2025-08-09 -

Vitalik谈以太坊:ETH财库储备策略“有益且有价值”

以太坊刚刚迎来十周年纪念日,为了庆祝这一里程碑,以太坊创始人Vitalik Buterin做客 Ryan 和 David 主持的 Bankless 播客节目,回顾了过去十年以太坊的发展历程,并探讨了…

2025-08-08 -

以太坊(ETH)网络交易量创下年度新高,SEC质押监管争议持续升温

Dune Analytics数据显示,目前以太坊网络上已有超过3600万枚以太坊(ETH)被质押,占代币总供应量的近30%,大量代币锁定在智能合约中,表明以太坊持有者正在观望,暂时选择…

2025-08-08 -

以太坊(ETH)质押下半场:Lido裁员15%揭示行业三大生存法则

8 月 4 日,去中心化质押平台 Lido 联合创始人 Vasiliy Shapovalov 发文宣布将裁员 15%,在当前几乎所有人都认为即将迎来机构推动的 ETH 牛市,以及 SEC 已经有迹象表明会…

2025-08-07 -

以太坊(ETH)技术革新与机构涌入双驱动,市场前景与挑战并存

2025年夏,随着Pectra技术革新与合规ETF推动,机构投资者大举布局以太坊(ETH)—这一全球DeFi基石正迎来制度与资本的双重催化,以太坊在技术优化(如Pectra升级、EVM并行模…

2025-08-07