比特币以太坊涨不动了?一文揭秘锁住加密市场的四重枷锁

2025年8月的加密货币市场,像极了台风来临前的海面,看似波澜不惊,实则暗流汹涌。价格K线在图表上被拉成一条令人焦灼的横线,但这并非牛市的短暂休憩,而是一种极度脆弱的平衡。比特币与以太坊的涨势之所以停滞不前,并非源于某个单一的外部冲击,而是市场内部四股强大且相互冲突的力量,将价格死死地“锁”在了一个狭窄的区间内。

这四股力量如同四面无形的墙,共同构筑了当下的市场困局:华尔街通过ETF涌入的百亿买盘,撞上了来自早期持有者“史诗级”的利润兑现之墙;以太坊DeFi生态内部,一个由算法驱动的去杠杆引擎正源源不断地制造抛压;衍生品市场则呈现出一种“精神分 裂”的状态,散户的投机狂热与专业机构的深度对冲并行不悖;而最根本的,是高企的美元稳定币收益率,如同一块巨大的磁石,吸走了本应冲入风险资产的新增流动性。

这种微妙的平衡让整个市场对任何宏观风吹草动都异常敏感,任何预期之外的火星都可能引爆整个“火药桶”。下表汇总了支撑本文分析的关键量化指标,它们是这场多方博弈的冰冷注脚。

表1:市场结构性压力关键指标(2025年8月)

平静的幻象:一场十亿美元杠杆清洗的警示

8月中旬之前,市场弥漫着一种诡异的平静。然而,平静之下,是早已失衡的杠杆结构。8月14日,这份脆弱被一份超预期的通胀报告瞬间击穿。美国劳工统计局发布的7月生产者价格指数(PPI)远超预期,这个明确的宏观利空信号,成为了压垮骆驼的最后一根稻草。

消息传导至高度杠杆化的加密市场,后果是灾难性的。24小时内,全市场清算了超过10.2亿美元的衍生品头寸,波及超过22万名交易者。比特币价格从超过124,000美元的历史高位迅速回落。

但这次清算的关键,不在于规模,而在于其极度的不对称性。在被血洗的头寸中,多头仓位高达8.72亿美元,而空头仅为1.45亿美元,比例悬殊。这无可辩驳地证明,在事件发生前,市场早已被过度、单边的看涨情绪所绑架。交易者们建立了庞大的杠杆多头,却缺乏足够的风险对冲,整个市场结构“头重脚轻”。PPI报告只是扣动了扳机,而子弹早已上膛。这次闪崩,是对这种内部结构失衡的一次必然且残酷的修正。

历史性的交接:ETF的需求遭遇“元老”的抛售之墙

市场停滞的第一个核心矛盾,在于一场新旧资本之间历史性的资产交接。

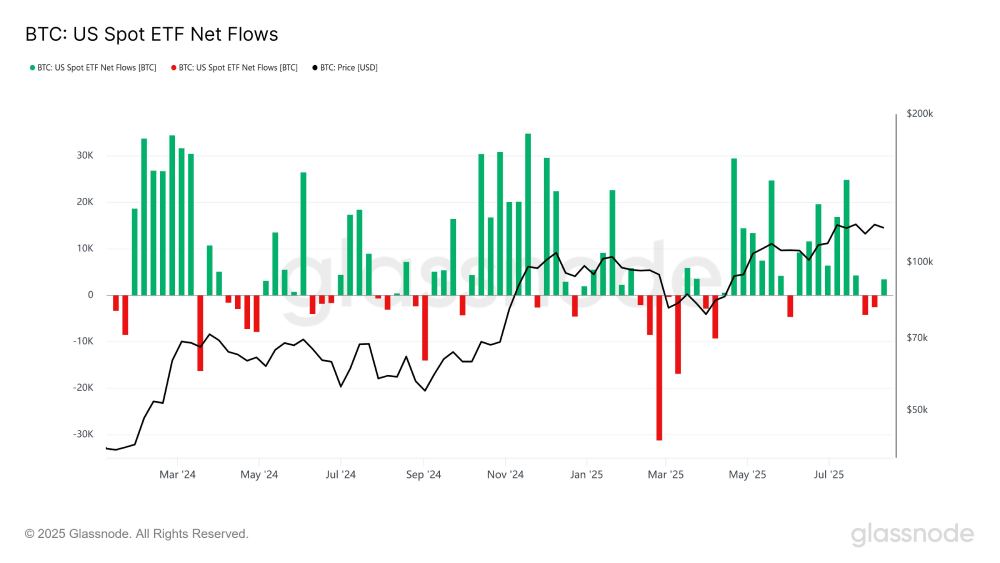

首先,我们需要对ETF的资金流入有一个准确的认知。尽管市场情绪高涨,但根据Glassnode数据源,8月份美国现货比特币ETF的周度净流入维持在数亿美元的稳健水平。这股来自华尔街的机构买盘是真实且持续的,但它面对的,是同样巨大的卖盘。

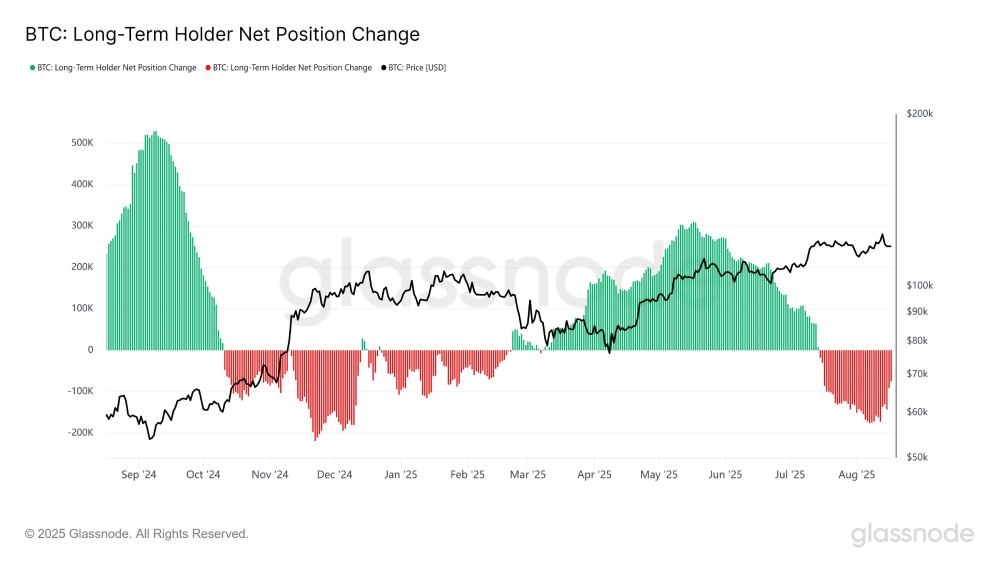

那么,这个“神秘的对手”究竟是谁?答案深藏于链上数据之中。Glassnode的报告揭示,2025年7月是比特币历史上抛售最严重的月份之一,长期持有者(Long-Term Holders)以每天高达10亿美元的速度实现利润。这些市场的早期参与者和建设者,正在将他们持有的比特币,卖给通过ETF入场的新机构。

将这两组数据放在一起,市场的停滞便得到了完美的解释。这并非牛市引擎的熄火,而是一场前所未有的资本轮换。这是比特币历史上第一次,一边是受严格监管、以资产配置为目的的机构买方,另一边是经历过多个周期、以实现人生级财富为目的的早期持有者卖方。

当前的价格横盘,正是这两股力量达到动态平衡的体现。ETF的资金流入,成功吸收了来自成熟投资者的巨大抛压,避免了价格的崩溃。从这个角度看,市场的停滞恰恰是其走向成熟的标志。这场从“信念驱动”到“配置驱动”的资产大转移,过程必然漫长且充满摩擦,从而导致了价格在短期内的上涨乏力。

DeFi去杠杆引擎:来自以太坊核心的持续逆风

市场的第二个结构性压力,源自以太坊DeFi生态内部,一场由协议机制驱动的大规模去杠杆。

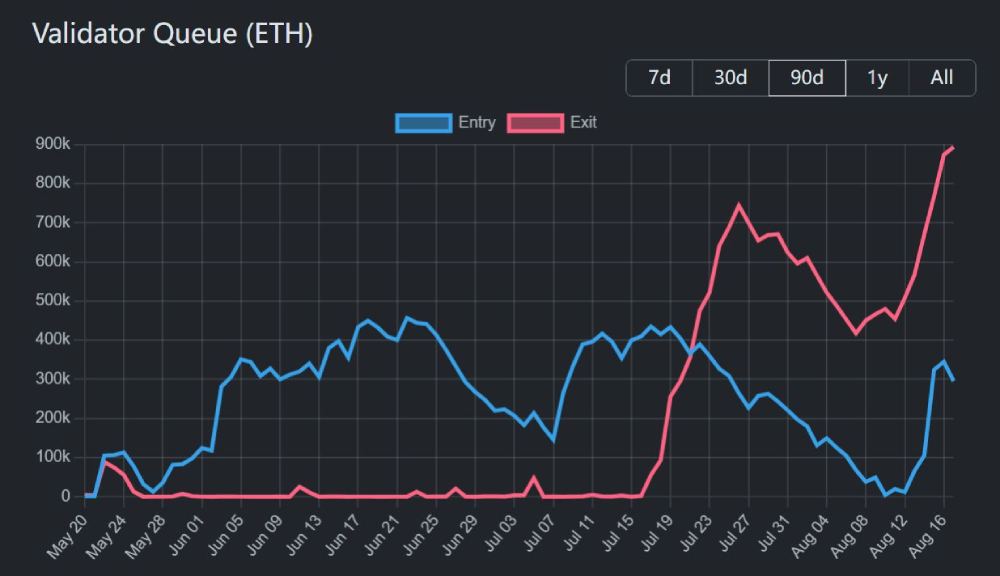

截至8月中旬,以太坊信标链的验证者退出队列规模达到了历史峰值。约有价值31亿美元的ETH正在排队等待解除质押,而等待进入质押的ETH仅有约4.8亿美元。这种资金流向的严重失衡,形成了一股强大的潜在卖压。

其根源,是一种曾广受欢迎的DeFi杠杆收益策略的崩溃。过去,投资者通过将质押的ETH(如stETH)存入Aave等借贷协议,循环借出更多ETH进行再质押,以放大收益。这种策略的核心在于,ETH的借贷利率低于其质押收益率。然而,近期的市场波动导致借贷利率飙升,一度超过了质押收益,使得整个策略从盈利转为亏损。

这迫使所有参与者必须平仓,唯一的途径就是:解除质押,取回原生ETH,偿还贷款。这一系列被迫行为,直接导致了验证者退出队列的“大堵车”。

与市场情绪驱动的抛售不同,这股卖压具有两个显著特征:机械性和非弹性。它是一个基于协议利率的冷冰冰的经济决策,与市场情绪无关。并且,由于卖出是为了偿还债务,这种需求是刚性的,不会因为价格反弹而消失。因此,这价值31亿美元的退出队列,如同一个设定好程序的卖单执行引擎,在未来十几天内,将以可预测的速率,持续不断地向市场释放ETH供应,成为以太坊价格难以逾越的结构性阻力。

分 裂的市场:衍生品交易中的投机与对冲

第三重压力,体现在衍生品市场传递出的高度矛盾的信号之中,它揭示了一个“精神分 裂”的市场状态。

一方面,市场的投机热情在山寨币领域表现得淋漓尽致。莱特币(LTC)的未平仓合约量达到12.7亿美元的历史峰值,瑞波币(XRP)更是飙升至超过30亿美元。未平仓合约量的激增,反映了大量杠杆资金正涌入这些高波动性资产,整个市场的风险偏好被推向了极致。

然而,在市场的另一端,被认为是“聪明钱”的专业玩家,却表现出截然相反的谨慎。在比特币期权市场上,行权价在8万至10万美元区间的看跌期权(Put Options)持仓量,几乎是同一区间看涨期权(Call Options)的五倍之多。这意味着,机构和专业交易员正在投入真金白银购买“保险”,以防范市场可能出现的大幅回调。

这种投机与避险并存的矛盾状态,构成了一种典型的“杠铃式”市场结构。市场的风险被配置在两个极端:一端是追逐高回报的山寨币投机者,另一端是寻求极端风险保护的专业对冲者。而代表着广泛、稳健、中期看涨信心的“中间地带”,却异常空虚。这种内在的分 裂使得市场结构极其脆弱,缺乏统一的共识来推动价格突破关键阻力位。

流动性的代价:当“无风险”收益过高时

第四个,也是最根本的压力,来自于整个加密生态系统中高昂的美元流动性成本。

当前,无论是中心化平台还是去中心化协议,美元稳定币的存款年化收益率(APY)普遍维持在5%至14%的高位。在一个与美元1:1挂钩的资产上能获得如此之高的回报,这在传统金融世界是难以想象的。它只说明了一件事:市场极度“缺钱”,对美元流动性的需求极度旺盛。

这种高收益率环境,形成了一个强大的“流动性黑洞”。对于基金和成熟投资者而言,当他们可以在一个低风险资产上获得接近两位数的年化回报时,将资金“停泊”在这个安全的港湾,便成了一个极其理性的选择。

这导致了一个关键问题:新增的流动性无法有效转化为价格上涨的燃料。大量本可以流入比特币或以太坊的资本,被高利率所吸引,直接进入了无风险(或低风险)的套利策略。这些资本被困在了加密生态系统的“货币市场”层,而未能渗透到“资本市场”层,从根本上削弱了市场的上攻动能。

结论:警惕那只名为“降息”的靴子

综上所述,当前市场的停滞,是四重结构性压力共同作用下的脆弱平衡。机构买盘被早期持有者的抛售和专业投资者的对冲所抵消;DeFi的去杠杆引擎持续施压;而高昂的美元资金成本则抑制了新增杠杆买盘的入场意愿。

在这样脆弱的内部结构下,市场似乎将唯一的希望,寄托在了美联储即将开启降息周期的宏观预期上。然而,金融市场的古老智慧一再警示我们:“买预期,卖事实”(Buy the rumor, sell the news)。

当降息这只靴子真正落地之时,市场迎来的,或许并非新一轮的狂欢。考虑到持续的通胀压力,美联储的降息很可能被市场解读为对潜在经济衰退的官方确认。那一刻,降息本身可能从一个关于“流动性增加”的利好故事,转变为一个关于“经济基本面恶化”的利空故事。

这一叙事的转变,极有可能成为引爆当前所有内部结构性矛盾的导火索。届时,降息不仅无法提供新的上涨动力,反而可能成为压垮骆驼的最后一根稻草,触发一场更深层次的结构性出清。

在这艘暂时搁浅的加密航船上,真正的考验,或许才刚刚开始。

到此这篇关于比特币以太坊涨不动了?一文揭秘锁住加密市场的四重枷锁的文章就介绍到这了,更多相关比特币以太坊内容请搜索脚本之家以前的文章或继续浏览下面的相关文章,希望大家以后多多支持脚本之家!

你可能感兴趣的文章

-

以太坊(ETH)价格预测:华尔街巨头摩根大通力挺ETH爆发增长,以太坊能否

华尔街顶级银行摩根大通 (JPMorgan) 支持看涨的Ethereum价格预测,认为稳定币的增长将推动该网路的总锁仓价值 (TVL),关于摩根大通力挺ETH能否颠覆BTC王座?更多详细资讯请…

2025-08-16 -

币圈战神分析:以太坊(ETH)疯涨,比特币(BTC)震荡,短期将是山寨币的

分析师指出,ETH生态Layer2锁仓量突破300亿美元,叠加降息预期升温,资金正加速流向山寨赛道,短期建议关注Solana、Cardano等头部公链,警惕BTC持仓集中度下降引发的流动性…

2025-08-13 -

以太坊有可能超越比特币吗?一文速览币圈知名人士的看法

无论是称之为“颠覆”还是“逆转”,大多数人将以太坊市值超越比特币的概念称为“翻转”, 问题是,随着ETH价格飙升至4300美元以上,逼近4878美元的历史高点,“翻转”真的…

2025-08-12 -

美国现货比特币ETF七月净流入60亿美元 以太坊概念股盘前走强

Metaplanet计划融资37亿美元,以推动比特币大规模购买计划,日本投资公司Metaplanet已申请通过优先股筹集37亿美元,用于资助比特币购买,以实现到2027年达到210,000枚BTC的…

2025-08-02 -

SEC批准比特币和以太坊ETF的实物赎回意味着什么?一文分析

SEC批准比特币和以太坊ETF的实物赎回标志着这些加密基金运作方式的根本变化, ETF发行人和机构投资者现在可以使用实际的基础资产BTC或ETH来赎回或创建股份,而不仅依赖现金…

2025-07-31 -

以太坊(ETH)ETF资金流入量连续六日力压比特币(BTC),创罕见逆转行情

现货以太坊ETF在过去六个交易日中录得近24亿美元的资金流入,贝莱德的ETHA是资金流入的最大受益者,BitMine Immersion Technologies在过去16天内购买了价值20亿美元的ETH,使…

2025-07-25 -

以太坊提现量攀升,比特币跌破 11.8 万美元,一文分析

比特币(BTC)周三小幅下跌,交易价格略低于11.8万美元,此前,该价格曾测试近期区间12万美元附近的上沿,此次下跌发生在美国上市的比特币现货ETF连续两天资金流出之后,这表…

2025-07-25 -

以太坊提现量攀升,比特币跌破 11.8 万美元

…

1970-01-01 -

以太坊反超比特币之后:狂欢背后,谁在偷偷跑路?

从2400美元冲到3860美元,短短一个月涨了60%,不仅把比特币甩在身后,还带火了整个生态——DeFi月回报率超40%,NFT总市值回到60亿美元,连CryptoPunks都被巨鲸扫货,山寨币…

2025-07-24 -

加密基金创下44亿美元的资金流入记录,以太坊(ETH)ETP打破2024年涨幅

以太坊ETP上周创下多项纪录,2025年的流入超过2024年的总额,达到62亿美元,而每周流入达到之前纪录的两倍,为21.2亿美元,CoinShares的研究主管James Butterfill在报告中写道,…

2025-07-23