永续合约是什么?什么是永续合约交易?如何交易?

什么是永续合约?如何进行永续合约交易呢?永续合约让你不必持有现货也能做多做空,甚至利用杠杆放大部位来追求高报酬,但同时也要承担成倍风险。 它的价格并非单纯跟随市场,而是透过资金费率机制与标记价格来维持与现货的平衡。 虽然这是高风险工具,但只要妥善设好止盈止损、善用对冲与套利策略,仍有机会成为稳健投资的一环。下面咱们就一起看看详细教学吧!

永续合约是什么?

永续合约(Perpetual Futures)全名「永续期货合约」,是一种币圈独有且常见的投资工具,它的英文缩写是PERP,例如比特币永续合约,就称之为BTC-PERP。

永续合约是从期货合约演变而来。期货合约(Futures)与现货(Spot)不同,现货是指你实际持有可以转移、贩售、支付的加密货币,像是比特币、以太币;期货合约是指你持有一份「象征着该产品未来将以某价格结算」的证明,并未实际持有任何加密货币。

现货交易与合约交易的差异示意图

举例来说,若我用100 美元购买1 颗A 币现货,意味着我的钱包少了100 美元,并且多了1 颗可以自由转移、贩售、支付的A 币。若我用100 美元购买A 币10 天后到期(结算)的期货合约,意味着我持有一份「在10 天后以100 美元买进A 币」的证明,若10 天后A 币涨到120 美元,我可以拿着这个证明结算(平仓)获利20 美元。反之若10 天后A 币跌到80 美元,此时结算(平仓)将亏损20 元。

现货交易与合约交易的差异范例

币圈独有的永续合约,与期货合约不同的地方在于期货合约有结算日(交割日),而永续合约没有到期日。意味着只要你的资金(保证金)足够,你可以永久持有该合约,自由选择何时结算。

什么是永续合约交易?

永续合约交易允许投资者根据自己的预期,以“开多”或“开空”的方式进行交易。当投资者预期加密货币价格上涨时,他们可以选择以“开多”的方式购买永续合约;当预期价格下跌时,可以选择以“开空”的方式出售永续合约。

例子:投资者有100USDT,只能买100USDT的比特币,当比特币上涨1%时,赚的是100USDT的1%。但是通过永续合约用10倍的方式开多或开空,最高可以获得10倍(100USDT×10×1%)的收益。但是要注意的是在获得高收益的同时往往伴随着高风险,当币价走势和自己的判断不一致时会有高额的损失,甚至爆仓。永远要记住盈亏同源。

永续合约的类型

在永续合约中,有两种不同类型的合约:U本位合约和币本位合约。

本位的意思是指一种基础的计价单位,U本位合约以USDT为计价单位进行交易,而币本位合约以其他加密货币为计价单位进行交易。简单来说U本位的盈利或亏损以USDT计算,币本位的盈利或亏损是以交易的币本身计算。

永续合约的特色

现货交易可以买到真正的加密货币,在运用上更加弹性。那么相较之下,永续合约又有哪些特色,能让它成为币圈十分常见的投资工具呢?本篇将以全球最大交易所币安Binance 永续合约的画面为例。

币安永续合约范例图

- (1)做多/做空

由于永续合约是「以约定的价格买/卖加密货币」,所以我们可以透过永续合约来做多/做空加密货币。

做多(Long)的意思是「看涨」,若你认为未来该币将上涨时,你可以先买入后卖出。像是在100 美元买入A 币的做多合约,当A 币涨到120 美元时,结算获利20 美元。

做空(Short)的意思是「看跌」,若你认为未来该币将下跌时,你可以先卖出后买入。像是在100 美元买入A 币的做空合约,等同于在100 美元时已经卖出A 币,当A 币跌到80 美元时,结算获利20 美元。

- (2)杠杆倍率

在物理学中,杠杆能让我们用小力量撑起大重量,永续合约中的杠杆倍率也是如此。透过设定杠杆倍率,我们可以放大本金操作的部位,在获得更高盈利潜力的同时,也意味着风险成倍放大。

若我们用100 美元10 倍做多A 币,代表我们仅用100 美元就下单了价值1000 美元的A 币。假设一颗A 币价格原本为100 美元,当A 币上涨至110 美元,意味着A 币上涨了10%,此时我们价值1000 美元的A 币,现在价值1100 美元,结算时可获利100 美元。

这代表我们透过10 倍杠杆,让原本只能获利10%,变成获利了100%。

杠杆倍率示意图

加密货币产业的永续合约杠杆,可开至最多125 倍的杠杆,远大于传统金融期货交易最多20 倍的限制。因为对于加密货币产业的永续合约,尚未有相关的法规约束,让投资者能有较大的资金操作空间。

- (3)保证金机制

初始保证金指的是开单时的抵押品,例如你使用了100 美元开设10 倍杠杆,这笔100 美元则代表为此订单的初始保证金,意味着我们最多只能承受100 美元的亏损。

若我们用100 美元10 倍做多A 币,代表我们仅用100 美元就下单了价值1000 美元的A 币。假设一颗A 币价格原本为100 美元,当A 币下跌至90 美元,意味着A 币下跌了10%,此时我们价值1000 美元的A 币,现在只价值900 美元,相当于亏损了100 美元,所以保证金归零。

保证金机制与杠杆倍率示意图

此时这笔永续合约会被系统强制结算并关闭,因为我们已经没有保证金可以亏损了。总结来说,获利及亏损都会随着杠杆被放大,若下单A 币10 倍杠杆,A 币上涨10% 会让我们获利本金的100%;A 币下跌10% 会让我们亏损100% 的本金。

若保证金即将不足,却又不想被系统强制结算,可以选择补充保证金去维持该永续合约,称之为「维持保证金」。

- (4)资金费率

资金费率是多空双方之间的定期付款,若资金费率为正,意味着现在市场多数用户选择做多,且做多的人需付款给做空的人。当资金费率为正,会让做多的人成本变高,变相鼓励用户做空。

反之若资金费率为负,意味着现在市场多数用户选择做空,代表做空的人需付款给做多的人。当资金费率为负,会让做空的人成本变高,变相用户鼓励做多。

资金费率最大的作用在于,让永续期货合约价格定期向现货价格收敛。期货市场跟现货市场是两个不同的市场,价格会有所偏差,而永续合约没有固定的结算时间,更可能加大与现货市场价格的差异,因此需要资金费率来调节多空双方。

资金费率每8 小时结算一次,依据多空双方资金量浮动。我们可以在永续合约交易的页面直接查看,也能在 Coinglass 比较各网站的实时资金费率,作为判断市场多空情绪的辅助指标。

以范例图为例,当比特币永续合约的资金费率为+0.0003%,意味着每8 小时做多的人需要付款给做空的人。此资金费率每8 小时会根据多空双方资金量重新计算,以尽可能维持双方平衡。

币安永续合约范例图-2

在交易所进行合约交易

首先要把资金(USDT)划转到对应交易的(合约)账户,不同交易所的(合约)账户名称可能有差异,但是都很容易理解。

| 交易所 | C2C账户名称 | 现货账户名称 | 合约账户名称 |

| 币安 | 资金账户 | 现货 | 合约账户 |

| 欧易 | 资金账户 | 交易账户 | 交易账户 |

| 火币 | 法币 | 现货 | 合约 |

欧易合约交易流程

接下来以欧易交易所为例说明如何进行合约交易(其他交易所大同小异):

1、首先切换到永续合约交易界面,如果首次点击【交易】出现的现货交易,那么再次点击【交易】按钮选择【永续】即可切换到合约交易界面。

欧易现货交易切换到永续合约交易

2、在永续交易界面可以看到BTC/USDT永续,这是比特币的U本位合约交易,如果是BTC/USD永续,那就是币本位永续。我们也可以搜索其他加密货币的永续合约进行交易,本次教程就以比特币U本位永续合约为例演示交易流程(20倍U本位做多0.01个比特币)。

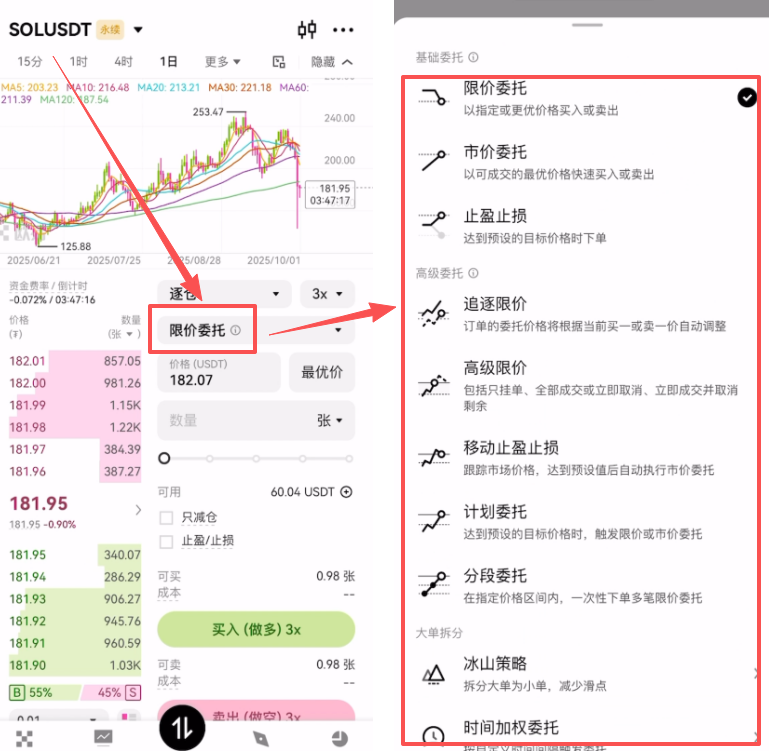

对于下单方式,可以看到默认的是限价委托。当前价格为28435U,我们可以设置28000U开多,在币价降到28000U时,我们的委托才会成交,在此之前可以随时取消委托。

如果点击对手价,我们会以对手价成交,对手价和当前价格差不多一样。点击限价委托后可以看到多种下单方式,比如高级限价、市价委托、止盈止损等,这里说下市价委托,意思是用当前价格立即成交。其他的下单方式不在赘述,点击下单方式旁边的倒感叹号“¡”可以查询详细说明。

3、本次使用的下单方式是限价委托-对手价,使用逐仓模式20倍做多比特币0.01个,保证金为14.21U。如果比特币涨了5%,那么资金就翻倍,如果比特币跌了5%就会爆仓(没有计算手续费)。

4、平仓。开仓后,无论是盈利还是亏损,我们都可以随时平仓,使用【一键平仓】、【市价全平】、【平仓】都可以。

- 一键平仓按钮:如果有多个仓位,比如同时做多了比特币和以太坊,可以一键用市价平仓(立即成交)。

- 市价平仓按钮:用市价平仓当前合约。

- 平仓按钮:是限价平仓,当价格涨或跌到设置的价格才平仓。

合约术语解释

1、杠杆

在合约交易中,倍数是指杠杆倍数,也称为保证金倍数。这意味着投资者可以通过使用较少的资金来控制更大的交易量。例如,如果一个投资者选择10倍杠杆,他们可以用100美元的资金来控制1000美元的交易量。

主流交易所都支持100倍的杠杆交易,有些交易所甚至有200倍的杠杆,轻微波动就导致一念天堂一念地狱。所以再次提醒永续合约交易是一种高风险投资,需要具备足够的知识和经验才能进行交易。

2、开多

开多(做多)意味着投资者认为交易品种的价格会上涨,所以选择买入合约,以期望在未来赚取差价收益。如果价格确实上涨了,投资者就可以获得盈利。

3、开空

开空(做空)则意味着投资者认为交易品种的价格会下跌,因此选择卖出合约,以期望在未来赚取差价收益。如果价格确实下跌了,投资者也可以获得盈利。

4、平仓

在合约交易中,平仓指投资者关闭或平掉其当前持有的合约的操作。平仓可以分为两种类型:买入平仓和卖出平仓。

卖出平仓指关闭开多的合约交易,买入平仓指关闭开空的合约交易。

5、满仓

满仓的意思是全部金额以选定的倍数买入或者卖出。

6、爆仓

爆仓是指当投资者的账户资金不足以支撑当前持仓时,交易系统会自动将其持有的合约强制平仓的情况。

例子1:投资者用100USDT10倍开多比特币(实际买入价值1000U的比特币),但是比特币却下降了10%,此时投资者账户的100U已经亏完(1000U×10%),就会触发系统强制平仓。

例子2:投资者用100USDT10倍开空比特币(实际卖出价值1000U的比特币),但是比特币却上涨了10%,此时投资者账户的100U已经亏完(1000U×10%),就会触发系统强制平仓。

7、保证金

投资者用100USDT10倍满仓开多某个加密货币,此时相当于拥有价值1000U的加密货币,这个100USDT就是保证金。如果100USDT10倍开多某个加密货币,但没有满仓,只开了价值500U的加密货币,保证金就是50USDT(500/10)。

8、全仓和逐仓

全仓:指投资者使用全部可用资金参与交易。

例子:投资者拥有1000U,使用10倍买入合约价值5000U的比特币,实际上使用了500U(5000/10)的资金。如果使用了全仓模式,当比特币下跌10%时已经亏损500U时不会强制平仓,剩下的500U会作为保证金使用。

逐仓:指投资者在交易时选择使用部分资金参与交易,同时为这部分资金设置一个单独的风险限额,即每次交易只承担特定风险。逐仓交易的特点是风险控制相对较好,但是资金利用率较低。

例子:投资者拥有1000U,使用10倍买入合约价值5000U的比特币,实际上使用了500U(5000/10)的资金。如果使用了逐仓模式,当比特币下跌10%时已经亏损500U时会强制平仓。

永续合约的风险

永续合约是高风险的投资策略,由于能开杠杆让部份用户「一夕暴富」的同时,也让许多用户「巨额亏损」。

永续合约最常见的风险就是「爆仓」,也可以称其为「清算」(Liquidate)或「强制平仓」。意味着开单(建仓)后亏光了保证金(标示1),使该单被强制结算关单。会触发爆仓的价格标示在「强平价格(标示2)」,让我们能提前注意币价是否即将触及爆仓门槛,适时补充保证金或止损。

举例来说,我们以100 USDT 美元稳定币使用20 倍杠杆做多比特币,意味着用100 USDT 掌握价值2000 USDT 的比特币。当比特币下跌5%,代表价值2000 USDT 的比特币,现在只价值1900 USDT,代表着亏损100 USDT。由于我100 USDT 的初始保证金不足以承受更多亏损,就会触发爆仓、强制平仓关单。

强平价格及保证金

值得注意的是,爆仓并不是当亏损% 数超过100% 时才会触发。为了保护永续合约多空双方的权益,交易所会根据强平协定,在接近100% 时就会触发爆仓,所以比起精算% 数,强平价格会更为准确。

目前听起来爆仓只是永续合约的机制之一,并不会造成投资风险吗?那你可能忽略了价格「插针」。加密货币的价格波动性高,当我们持有现货时,通常币价起伏并不会直接影响到手中的加密货币,但永续合约就不一样了。

「插针」代表币价出现短暂急跌/急涨,随后又回到原本的价格,在K 线图上会以细小的虚线呈现。插针容易触发许多用户的「强平价格」,造成一夕之间爆仓,连补充保证金都来不及。用户可以透过设定止盈止损来有效减少被 插针爆仓的状况。

插针范例图

常见的使用方式

虽然永续合约是高风险投资策略,但只要妥善使用,依然能成为协助我们投资的一大利器,以下简单介绍四种永续合约最常见的使用方式。

- 做多/做空:当你从技术面、消息面、筹 码面判断,认为某币种将会在短时间内上涨或下跌,你可以透过永续合约来做多或做空该币种。

- 杠杆:永续合约的杠杆能让我们的获利倍增,同时也放大了风险。这是一把双面刃,如同分期付款、借贷等概念,虽然增加了短期资金利用率,但长期而言仍需谨慎使用它。

- 对冲套保:若你趁某个短期行情购买某币种的现货,借此赚取短期上涨的涨幅差价,却又担心它短期之内会下跌,你可以透过做空该币种来减少因下跌产生的亏损,借此控制风险。所谓的对冲套保,就是用做空合约去对冲掉持有现货的风险,这是也市场需要期货交易的初衷。

- 期限套利:一边买进某币种的现货、另一边用永续合约做空该币种,借此从资金费率中赚取收益,并同时能控制自己的风险。这是一种稳定的获利策略,但也有许多注意事项

全球币圈交易所最新排名(现货+衍生品最新排名2026.1.15)

全球加密货币现货交易所最新排行榜

CoinMarketCap基于流量,流动性,交易量以及对所报告交易量合理性的置信度对交易所进行排名和评分。

| # | 交易所 | Trading volume(24h) | 平均流动性 | 每周访问次数 | 市场数量 | #货币 | 法币支持 |

|---|---|---|---|---|---|---|---|

| 1 | Binance | ¥53,794,832,157 | 901 | 9,724,086 | 2253 | 609 | ARS, AUD, BRL and +86 more |

| 2 | Coinbase Exchange | ¥7,362,805,719 | 772 | 29,527 | 479 | 358 | USD, AED, ARS and +61 more |

| 3 | Upbit | ¥6,479,376,550 | 532 | 1,724,028 | 666 | 302 | KRW |

| 4 | OKX | ¥10,166,772,809 | 785 | 4,823,517 | 979 | 356 | EUR, BRL, AUD and +3 more |

| 5 | Bybit | ¥59,287,933,096 | 514 | 3,421,086 | 1234 | 722 | BRL, CHF, CZK and +72 more |

| 6 | Bitget | ¥8,484,524,708 | 664 | 4,192,447 | 1275 | 714 | EUR, MXN, ZAR and +12 more |

| 7 | Gate | ¥13,666,180,686 | 724 | 4,294,420 | 2830 | 2084 | EUR, BRL, KES and +61 more |

| 8 | KuCoin | ¥17,196,883,970 | 699 | 4,387,026 | 1691 | 1034 | CHF, HRK, MXN and +67 more |

| 9 | MEXC | ¥14,928,179,016 | 723 | 4,676,114 | 3111 | 2000 | EUR, GBP, CHF and +2 more |

| 10 | HTX | ¥16,575,244,038 | 427 | 2,847,417 | 897 | 688 | USD, EUR, AED and +45 more |

全球加密货币衍生品交易所最新排行榜

CoinMarketCap 以包括流动性与标准化交易量等多种因素的算法,来对热门加密货币衍生品交易所进行排名。

| # | 名称 | Open Interest | Trading volume(24h) | 挂单费用 | 吃单费用 | 市场数目 | 已发布 |

|---|---|---|---|---|---|---|---|

| 1 | Binance | ¥185,760,993,821 | ¥298,969,902,226 | 0.02% | 0.04% | 616 | Jul 2017 |

| 2 | OKX | ¥51,623,548,119 | ¥139,421,062,559 | 0.02% | 0.05% | 285 | Jan 2017 |

| 3 | Bybit | ¥87,384,856,999 | ¥99,263,867,297 | 0.02% | 0.055% | 607 | Mar 2018 |

| 4 | Gate | ¥82,852,665,722 | ¥84,133,987,987 | 0.015% | 0.05% | 626 | Jan 2013 |

| 5 | Bitget | ¥58,461,382,085 | ¥54,505,626,624 | 0.02% | 0.06% | 525 | Apr 2018 |

| 6 | KuCoin | ¥11,617,818,972 | ¥22,363,114,810 | 0.02% | 0.06% | 522 | Aug 2017 |

| 7 | XT.COM | ¥32,799,179,963 | ¥48,536,003,199 | 0.04% | 0.06% | 593 | Oct 2018 |

| 8 | Kraken | ¥2,596,923,437 | ¥3,839,168,665 | 0.02% | 0.05% | 301 | Jul 2011 |

| 9 | BingX | ¥25,705,531,625 | ¥54,138,345,469 | 0.02% | 0.05% | 580 | May 2018 |

| 10 | Deribit | ¥23,933,904,668 | ¥3,965,985,981 | 0% | 0.05% | 31 | Jun 2016 |

| 11 | MEXC | ¥55,162,929,496 | ¥208,008,808,872 | 0% | 0.02% | 766 | Apr 2018 |

| 12 | HTX | ¥48,035,262,885 | ¥17,179,476,575 | 0.02% | 0.06% | 223 | Sep 2013 |

| 13 | Bitfinex | ¥6,621,689,963 | ¥334,812,922 | 0.02% | 0.065% | 45 | Oct 2012 |

| 14 | BitMart | ¥49,708,289,393 | ¥111,763,873,767 | 0.02% | 0.06% | 599 | Mar 2018 |

| 15 | Gemini | ¥82,496,364 | ¥17,454,316 | 0% | 0% | 45 | Oct 2015 |

全球加密货币市值排行榜(2025.12.19最新排名)

| # | 名称 | 价格 | 1小时 % | 24小时 % | 7天 % | 市值 | 交易量(24小时) | 流通供给量 |

|---|---|---|---|---|---|---|---|---|

| 1 | 比特币 BTC | ¥629,199.30 | 0.31% | 1.39% | 0.55% | ¥12,562,250,997,314 | ¥182,484,044,383 290.67K | 19.96M BTC |

| 2 | 以太币 ETH | ¥21,407.20 | 0.32% | 2.06% | 3.03% | ¥2,583,742,600,947 | ¥107,347,307,679 5.02M | 120.69M ETH |

| 3 | 泰达币 USDT | ¥7.03 | 0.03% | 0.04% | 0.19% | ¥1,314,358,703,226 | ¥496,664,217,804 70.61B | 186.82B USDT |

| 4 | 币安币 BNB | ¥6,074.20 | 0.34% | 1.55% | 3.04% | ¥836,630,576,836 | ¥11,830,550,216 1.95M | 137.73M BNB |

| 5 | 瑞波币 XRP | ¥13.55 | 0.07% | 0.06% | 3.50% | ¥821,156,427,828 | ¥16,246,988,954 1.19B | 60.57B XRP |

| 6 | 美元币 USDC | ¥7.03 | 0.02% | 0.01% | 0.14% | ¥543,082,612,087 | ¥52,911,551,185 7.52B | 77.15B USDC |

| 7 | Solana SOL | ¥889.72 | 0.04% | 1.05% | 4.61% | ¥500,291,921,765 | ¥20,408,955,784 22.95M | 562.29M SOL |

| 8 | 波场币 TRX | ¥2.02 | 0.05% | 1.26% | 2.35% | ¥191,658,213,041 | ¥4,111,730,146 2.03B | 94.68B TRX |

| 9 | 狗狗币 DOGE | ¥0.9299 | 0.09% | 0.58% | 3.34% | ¥156,231,193,462 | ¥6,128,186,762 6.59B | 167.99B DOGE |

| 10 | 艾达币 ADA | ¥2.59 | 0.13% | 0.19% | 8.52% | ¥93,114,012,781 | ¥3,846,450,128 1.48B | 35.92B ADA |

| 11 | 比特币现金 BCH | ¥4,074.61 | 0.01% | 1.67% | 1.92% | ¥81,371,023,909 | ¥2,217,668,471 545.47K | 19.97M BCH |

| 12 | Chainlink LINK | ¥88.67 | 0.24% | 0.70% | 7.54% | ¥62,791,022,083 | ¥2,862,159,151 32.27M | 708.09M LINK |

| 13 | Monero XMR | ¥3,344.38 | 0.07% | 3.24% | 15.66% | ¥61,693,006,037 | ¥1,127,441,578 338.48K | 18.44M XMR |

| 14 | Hyperliquid HYPE | ¥178.13 | 1.09% | 4.63% | 13.09% | ¥59,974,775,015 | ¥1,182,306,458 6.62M | 336.68M HYPE |

| 15 | UNUS SED LEO LEO | ¥57.90 | 0.04% | 2.59% | 10.95% | ¥53,377,320,177 | ¥29,428,230 507.37K | 921.82M LEO |

| 16 | Zcash ZEC | ¥3,131.19 | 0.14% | 0.32% | 10.08% | ¥51,505,568,400 | ¥4,190,789,182 1.34M | 16.44M ZEC |

| 17 | Stellar XLM | ¥1.54 | 0.33% | 1.19% | 5.21% | ¥50,014,693,136 | ¥761,045,093 494.27M | 32.4B XLM |

| 18 | Ethena USDe USDe | ¥7.03 | 0.02% | 0.04% | 0.20% | ¥44,964,375,311 | ¥603,779,299 85.89M | 6.39B USDe |

| 19 | 莱特币 LTC | ¥548.21 | 0.10% | 1.02% | 3.80% | ¥42,022,219,778 | ¥2,211,122,804 4.03M | 76.65M LTC |

| 20 | Sui SUI | ¥10.27 | 0.09% | 1.32% | 6.87% | ¥38,397,733,884 | ¥3,801,592,689 371.23M | 3.73B SUI |

全球十大合约交易所测评

随着加密货币市场的蓬勃发展,市场上出现了许多交易所,然而,面对众多交易所,如何选择一个既能满足个人需求,又具备安全性和高效性的平台,成了一个重要的问题。在本篇测评中,我们将从几个关键维度对全球五大合约交易所进行详细对比,包括流动性、用户界面的易用性、交易品种的丰富程度以及交易费用。评分从 0-10。通过这些核心指标的分析,希望能为读者提供一份全面的参考指南,帮助大家在选择合约交易所时做出更加明智的决策。

币安交易所(Binance)

币安Binance邀请码/推荐码:A0Y8K980

币安作为全球领先的加密货币交易所之一,在多个方面表现出色,尤其在合约交易领域。首先,交易量和流动性方面,币安的表现非常强劲。作为全球交易量最大的交易所之一,币安的高流动性确保了用户能够快速匹配订单,减少滑点,流动性评分为 10/10。

在用户界面的易用性方面,币安提供了丰富的功能和工具,适合初学者和专业交易者。其界面设计简洁明了,功能模块划分清晰。无论是网页版还是移动端,用户都可以轻松上手。不过,由于功能过于丰富,新手可能在初次使用时会感觉有些复杂,因此易用性得分为 8/10。

交易品种的丰富程度是币安的一大优势。平台支持多种合约交易,包括永续合约和交割合约,覆盖了主流加密货币以及一些小众币种,能够满足不同交易者的需求,得分为 9/10。

最后,交易费用方面,币安的手续费相对较低,尤其是使用平台币(BNB)支付时,可享受额外折扣。相比其他主流交易所,币安的费用具有一定优势,得分为 8/10。

总的来说,币安在合约交易中的表现非常出色,综合评分为 8.75/10。

OKX 交易所

欧易邀请码/推荐码:jbzj999

OKX作为全球知名的加密货币交易所之一,在合约交易领域同样具备强劲的竞争力。首先,交易量和流动性方面,OKX的表现相对优异。作为全球交易量排名靠前的交易所之一,OKX拥有良好的市场深度和流动性,能够为大多数交易者提供快速订单撮合和较低的滑点,得分为 7/10。

在用户界面的易用性方面,OKX提供了直观、清晰的设计,适合不同层次的用户。其网页版和移动端的界面都较为友好,且提供了多种自定义设置,方便用户根据个人需求调整界面。并且 OKX交易所出品的 WEB3 钱包界面也十分易用。在用户界面的易用性方面得分为 9 /10。

交易品种的丰富程度方面,OKX支持多种合约类型,包括永续合约和交割合约,涵盖了多个主流币种和部分小众币种,能够满足大部分交易者的需求。相比其他交易所,OKX的品种稍逊一筹,但仍然较丰富,得分为 7.5/10。

在交易费用方面,OKX的手续费结构具有竞争力,尤其对于高频交易者和大额交易者,还提供了阶梯式的费用折扣。此外,使用平台币OKB支付手续费也能享受一定的折扣。综合来看,OKX的费用得分为 8/10。

整体而言,OKX在合约交易领域表现稳健,综合评分为 7.6/10。

BYBIT 交易所

bybit邀请码/推荐码:88946

Bybit作为综合性 交易的平台,在加密货币市场中占据重要地位,尤其受到合约交易者的青睐。首先,交易量和流动性方面,Bybit表现非常出色。作为合约交易量最大的交易所之一,Bybit提供了极高的流动性,确保用户在大额交易时也能快速成交,滑点较小。其市场深度和交易活跃度均处于行业前列,因此流动性得分为 9/10。

用户界面的易用性是Bybit的一个亮点。平台设计简洁,界面操作直观,适合新手和专业交易者。Bybit还提供了丰富的图表工具和可自定义的界面,帮助用户更好地进行技术分析。此外,其移动端应用的体验也非常流畅,功能完备。因此,易用性得分为 8/10。

交易品种的丰富程度方面,Bybit主要专注于主流加密货币的永续合约和交割合约。虽然主要交易对的流动性非常高,但相对缺乏小众币种的支持,对于希望广泛投资于多样币种的用户来说,这可能是一个限制。品种丰富性得分为 7/10。

在交易费用方面,Bybit的费率结构具有竞争力,尤其是对于高频交易者,平台提供了较低的手续费。此外,Bybit没有平台币体系,但其稳定的费用政策仍然在市场中占据优势,费用评分为 8/10。

总体而言,Bybit在合约交易领域表现强劲,适合那些注重流动性和交易体验的用户,综合评分为 8/10。

Crypto.com

Crypto.com作为近年来快速崛起的加密货币交易平台,在合约交易领域也逐渐受到关注。首先,交易量和流动性方面,Crypto.com的表现中规中矩。虽然它在现货交易中的流动性较好,但在合约交易方面的交易量相对较低,可能会导致部分币种的流动性不如一些老牌交易所,尤其在市场波动较大时。交易量和流动性得分为 6.5/10。

在用户界面的易用性方面,Crypto.com的设计友好且现代化,尤其是在移动端的体验上表现出色。平台的合约交易界面简洁明了,功能划分合理,适合新手和有经验的用户。然而,部分高级功能的设置仍然需要用户花费一定时间去熟悉,尤其是对于刚接触合约交易的投资者,易用性得分为 7.5/10。

交易品种的丰富程度方面,Crypto.com的合约交易产品相对有限,主要集中在一些主流币种上,缺乏对小众币种的广泛支持。这使得其对于希望多样化投资的用户来说,选择面相对较窄,得分为 6.5/10。

在交易费用方面,Crypto.com提供了有竞争力的费率结构,尤其是对于持有平台币CRO的用户,能够享受显著的手续费折扣。整体费用水平在行业中处于较低水平,得分为 7.5/10。

总的来说,Crypto.com在合约交易领域仍有较大的提升空间,综合评分为 7/10。

dYdX 去中心化交易所

dYdX作为去中心化合约交易平台的代表,在 DeFi 领域有着独特的优势。首先,交易量和流动性方面,dYdX表现优异,尤其是考虑到它是去中心化交易所(DEX)。其订单簿和撮合系统在以太坊 Layer 2 解决方案的支持下,提供了较高的交易量和深度,足以满足大部分交易者的需求。相比于中心化交易所,流动性略有不足,但在 DEX 中属于领先水平,因此流动性评分为 6/10。

在用户界面的易用性方面,dYdX的设计简洁明了。作为一个去中心化平台,dYdX的用户体验非常接近中心化交易所,用户无需担心复杂的链上交互。其合约交易界面具有丰富的图表和分析工具,适合有一定经验的用户。不过,对于新手来说,去中心化钱包的使用和链上操作可能有一定的学习曲线,易用性得分为 7.5/10。

交易品种的丰富程度方面,dYdX目前支持的交易对较为有限,主要集中在一些主流币种的永续合约。这对于希望交易更多小众币种的用户来说可能是一个限制,因此在品种丰富性方面得分为 6.5/10。

在交易费用方面,dYdX具有去中心化的优势,没有中心化交易所的高额提币费。其交易费用结构具有竞争力,尤其对于小额交易者来说,基于 Layer 2 的低手续费非常友好,费用得分为 8/10。

整体来看,dYdX作为去中心化合约交易平台,凭借其创新性和较为成熟的技术,成为了 DeFi 领域的佼佼者,综合评分为 7/10。

BITGET 交易所

Bitget邀请码/推荐码:vxje

Bitget作为近年来迅速崛起的合约交易平台,凭借创新的社交交易功能和对用户体验的关注,吸引了大量交易者。首先,交易量和流动性方面,Bitget表现相对稳健。虽然相比币安和Bybit等顶尖交易所,Bitget的交易量稍低,但其流动性在主流币种的合约交易中仍然表现良好,订单匹配速度较快,滑点较小。因此,流动性评分为 7/10。

在用户界面的易用性方面,Bitget的设计简洁且功能齐全,用户可以轻松找到所需的交易工具。整体界面操作流畅,网页版和移动端体验都不错,因此易用性得分为 8/10。

交易品种的丰富程度方面,Bitget支持多种主流加密货币的合约交易,且还提供了一些小众币种的合约选择。虽然它的品种并不如一些顶尖平台广泛,但总体上能够满足大部分交易者的需求,因此品种丰富性得分为 7/10。

在交易费用方面,Bitget的费率结构与市场主流交易所相似,手续费相对友好,且平台经常推出手续费优惠活动,尤其是在使用平台币BGB支付手续费时,可以享受一定的折扣。因此,费用得分为 7.5/10。

综合来看,Bitget在合约交易领域表现稳固,尤其适合那些希望通过跟单功能简化交易操作的用户,整体评分为 7.4/10。

BingX 交易所

BingX作为一个专注于合约交易和社交交易的平台,近年来在加密货币市场中逐渐获得较高的知名度。首先,交易量和流动性方面,BingX的表现相对不错。虽然交易量不及顶尖交易所,但其在主流合约交易对上的流动性仍然较好,能够保障大部分交易者的流畅体验,尤其是在市场波动较小时,滑点较小。综合来看,流动性评分为 7/10。

在用户界面的易用性方面,BingX的设计简洁直观,尤其在社交交易领域的创新功能使其脱颖而出。平台提供跟单交易功能,新手可以轻松跟随经验丰富的交易者进行操作,这为许多初学者提供了极大的便利。此外,界面友好,功能布局合理,易于上手,尤其是移动端操作体验流畅,因此易用性得分为 8/10。

交易品种的丰富程度方面,BingX支持的交易品种较为丰富,涵盖了多种主流加密货币的合约交易,并且也提供部分小众币种的选择。虽然在品种数量上与一些大型交易所相比略显不足,但对于大多数用户来说,已经能够满足日常交易需求,得分为 7/10。

在交易费用方面,BingX提供了具有竞争力的费率结构,尤其是在社交交易中,费用透明且合理。平台还经常推出手续费优惠活动,整体费用水平较为友好,得分为 7.5/10。

总体而言,BingX是一个适合初学者和希望通过社交交易简化操作的用户的平台,其综合评分为 7.4/10。

BitMEX交易所

BitMEX作为老牌的合约交易平台,曾一度是加密货币衍生品交易的领军者。首先,交易量和流动性方面,BitMEX在巅峰时期表现非常强劲,尤其在比特币合约交易上,流动性极高,订单撮合速度快,滑点小。不过,随着市场竞争加剧,BitMEX的交易量有所下降,但对于主流币种的合约交易,流动性依然足够强大,因此得分为 7.5/10。

在用户界面的易用性方面,BitMEX的界面设计相对专业,功能强大,适合有经验的交易者进行技术分析和复杂交易操作。虽然其界面提供了丰富的图表和工具,但对于新手用户来说,界面可能显得复杂,学习曲线较陡。因此,用户界面的易用性得分为 6.5/10。

交易品种的丰富程度方面,BitMEX主要专注于比特币等主流加密货币的合约交易,并且提供了永续合约和交割合约。不过,相较于一些新兴平台,BitMEX的交易品种种类相对有限,缺乏对一些小众币种的支持,因此品种丰富性得分为 6.5/10。

在交易费用方面,BitMEX采用了合理的费率结构,尤其在市场流动性较好的情况下,滑点较小,交易费用透明且较为低廉。虽然没有额外的手续费折扣机制(如平台币),但整体费用仍具竞争力,因此得分为 7/10。

总体而言,BitMEX在合约交易领域依然具备一定的实力,尤其适合有经验的交易者,综合评分为 6.9/10。

Bitfinex 交易所

Bitfinex作为加密货币行业的老牌交易所之一,长期以来在现货和合约交易市场上都有一定的影响力。首先,交易量和流动性方面,Bitfinex的表现非常稳健。受到一些鲸鱼的喜爱,因此流动性得分为 7/10。

在用户界面的易用性方面,Bitfinex的界面设计相对复杂,主要针对有经验的交易者。平台提供了丰富的图表工具、杠杆设置和多种订单类型,适合那些需要高级交易功能的用户。然而,对于新手而言,Bitfinex的界面可能显得过于复杂,初学者需要一定的时间适应。总体上,用户界面易用性得分为 6.5/10。

交易品种的丰富程度方面,Bitfinex支持多种加密货币的现货和合约交易,涵盖了主流币种和部分小众币种,还提供多种衍生品工具。虽然品种丰富,但与一些新兴平台相比,合约交易的品种数量稍显不足,因此交易品种丰富性得分为 7/10。

在交易费用方面,Bitfinex的手续费相对合理,尤其对于大额交易者来说,平台使用阶梯式收费结构,交易量越大手续费越低。此外,使用平台币LEO可以享受额外的手续费折扣,因此费用竞争力较强,得分为 7.5/10。

综合来看,Bitfinex作为老牌平台,凭借其稳健的流动性和丰富的高级功能,适合有经验的交易者使用,综合评分为 7/10。

Deribit 交易所

Deribit作为专注于加密货币期权和期货交易的平台,尤其在比特币和以太坊的衍生品市场中占据领先地位。首先,交易量和流动性方面,Deribit表现出色,尤其是在比特币和以太坊的期权交易中,其交易量和市场深度领先于其他平台。平台的流动性足够高,大额订单能够迅速成交,滑点较小,因此在流动性方面得分为 8.5/10。

在用户界面的易用性方面,Deribit的界面设计相对简洁,但功能非常专业,适合有经验的期权和期货交易者。平台提供了丰富的图表工具、订单类型和杠杆设置,满足专业交易者的需求。然而,对于新手来说,期权交易本身较为复杂,加上Deribit没有太多针对初学者的引导,可能需要一定的时间适应。因此,用户界面的易用性得分为 6/10。

交易品种的丰富程度方面,Deribit专注于少数主流币种的期权和期货交易,目前仅支持比特币和以太坊的衍生品交易。这一策略虽然在深度和专业性上有优势,但对于希望交易其他加密货币的用户来说,选择面较窄,因此交易品种丰富性得分为 6/10。

在交易费用方面,Deribit采用了较为合理的费率结构,手续费较低,尤其对于高频交易者和大额交易者更加友好。此外,平台还提供了阶梯式的费用折扣,交易量越大,手续费越低。整体上,Deribit的费用竞争力较强,得分为 8/10。

综合来看,Deribit作为专注于比特币和以太坊期权、期货交易的专业平台,流动性强,费用合理,但对交易品种的限制使其适合对这两种币种有深度交易需求的用户。综合评分为 7.1/10。

加密货币交易所下载安装注册使用教学

- 2026年欧易(okx)开户多久能交易?安全吗?下载/注册/买币提现全面教学

- 中国地区的苹果手机如何下载Binance?币安下载、注册、入金出金、买币卖币教学

- 2026最新火币HTX(原Huobi)官方APP下载与安装注册教程(安卓+苹果双版本)

- Bitget在中国能用吗?Bitget是否支持中国大陆用户下载注册使用?

- 芝麻开门交易所怎么注册?Gate.io下载注册教程(2026最新)

- Bybit新手全攻略(2026最新):注册、认证、充值和比特币购买详细操作指南

哪些炒币APP推荐

- 欧易OKX交易所APP新手安装注册使用教程(欧易APP最新版下载)

- 币安入门教程:币安APP官网、下载apk、注册、USDT购买、添加微信支付宝

- 2026最新火币HTX(原Huobi)官方APP下载与安装注册教程(安卓+苹果双版本)

- Bitget中国大陆用户注册教程(附Bitget官网+APP下载)

- Gate.io怎么样?芝麻开门交易所安全吗?合法吗?Gate.io官网APP下载

- 2026年Bybit交易所怎么样?安全吗?Bybit官网注册/出入金/APP下载

实战操作:从开仓到止盈止损

1. 开仓策略

- 限价委托:指定价格成交,避免滑点。

- 市价委托:按当前市场价立即成交,适合快速建仓。

- 仓位管理:新手建议轻仓操作(如25%本金),逐步加仓。

2. 止盈止损设置

- 触发止盈:当价格达到目标位时,自动以市价平仓,避免错过行情。

- 移动止盈(追踪止损):在盈利状态下,将止损价随价格上涨同步上移。例如,开仓价1美元,涨至1.1美元后设置7%回调止损,若价格回落至1.023美元则触发平仓。

3. 减仓与加仓

- 减仓:通过反向操作对冲仓位。例如,持有空单时开多单,抵消风险。

- 加仓:继续卖空或买入,扩大仓位。需注意总仓位风险。

4. 欧易合约交易教程

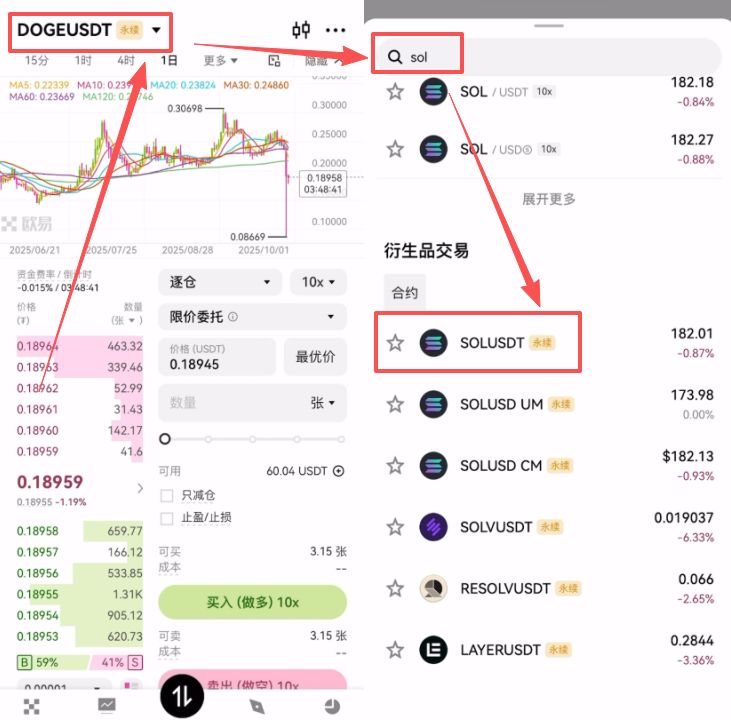

我们进入到欧易交易所(官网 官方APP下载)的合约页面,点击下方中间的交易,点击两次,找到合约。

接下来我们先来认识一下他的合约交易的页面,左上角这里可以选择你要进行的合约交易对。比如说我这里想要做SOL的合约,那我就可以搜索“SOL”,它分为现货交易和衍生品交易,也就是合约。我们就选择合约这里的“SOLUSDT永续”。这样它就是以USDT来进行结算的U本位合约。我们对SOL这个币种进行一个买入做多,或者是卖出做空。

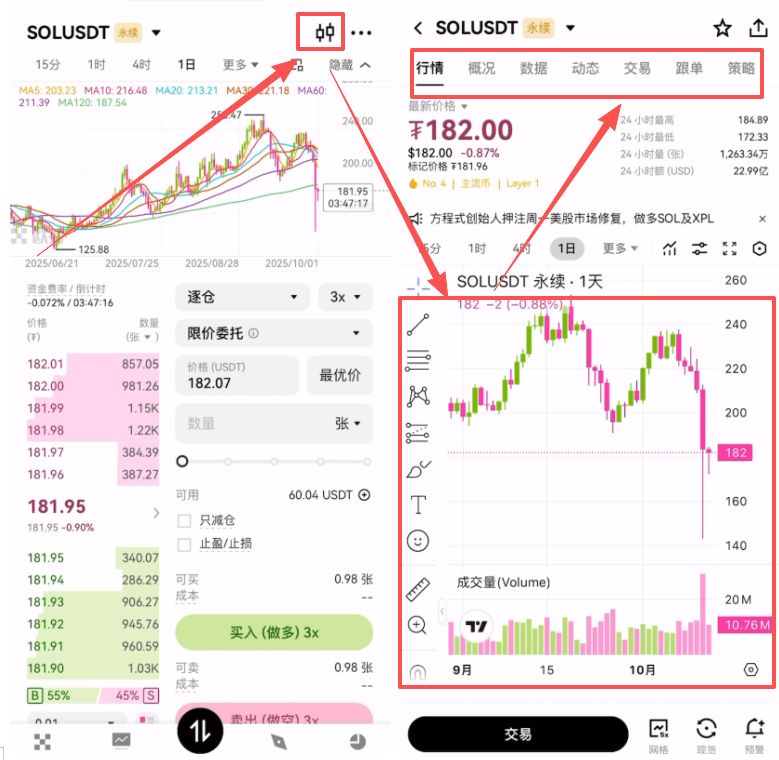

接下来我们来看,下方这里有一个它的K线图,根据不同的时间维度,我们可以对它的价格趋势去做一个判断。

右上角的小烛台这里,我们可以看到一个它更加细致的K线图,除了行情之外还有它的概况、数据、动态、交易。你可以选择现货或者是永续合约,以及它的跟单和策略。

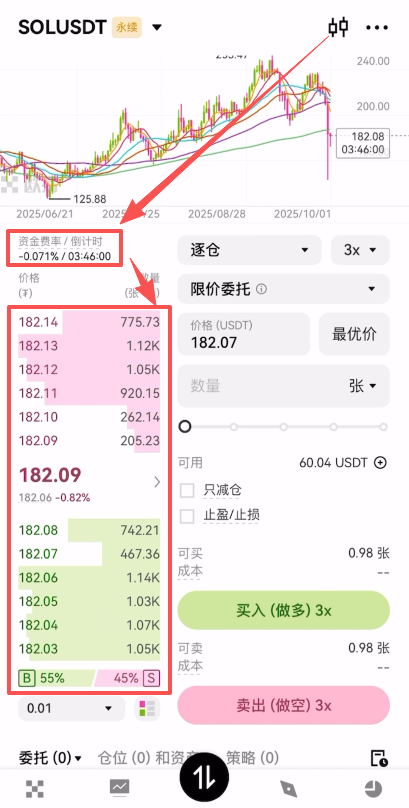

返回来之后我们看下方,左边这里有他的一个资金费率和倒计时。再往下红色的字体就是他的卖单,绿色字体就是它的买单,中间这个比较大的数字就是它的市价。由于市场行情的波动,它的币价也是一直在上下浮动的。

接下来我们来看右边这里有一个逐仓,逐仓这里分为全仓和逐仓,是需要我们去选择的一个保证金模式。“逐仓”就是你的每笔合约交易他的保证金和盈亏都是单独核算的,如果你的某笔交易被强行平仓了,那么只损失你那笔交易下的保证金,不会波及你账户里面其他的资产。“全仓”是指你所有的仓位都是公用保证金的,他们的盈亏是互抵的,虽然可以有效降低强平风险 ,但是你的其中一笔交易一旦被强平,你可能就会损失你账户里面全部的保证金,所以我们一般都选择“逐仓”。

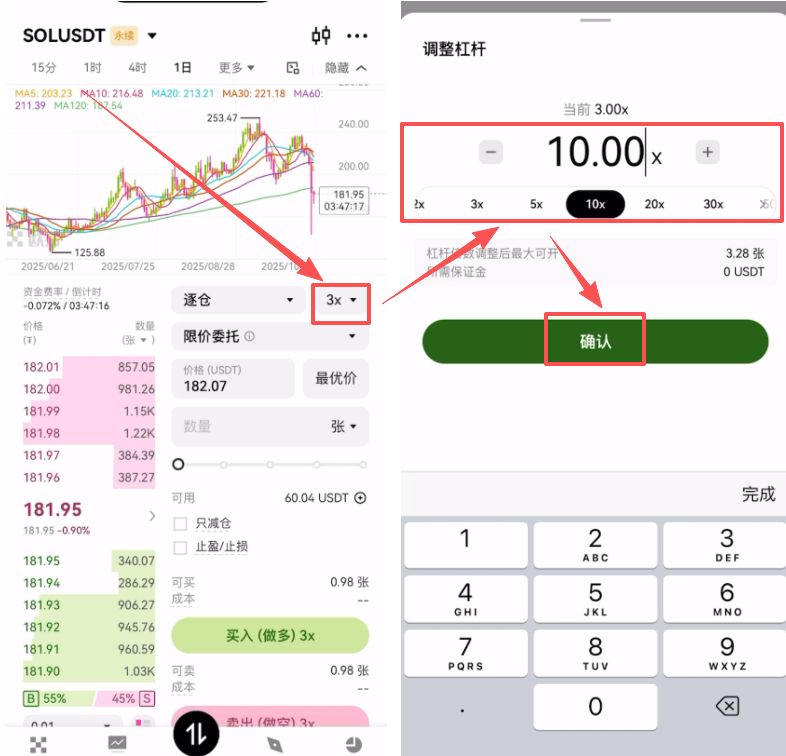

接下来右边这里的3X就是它的杠杆倍数,我们可以看到欧易它最多支持50倍的杠杆,这里大家可以根据自己的需要自行去调整杠杆。比如说这里我就选择10倍,点击确认。

接下来下方这里我们就可以看到他的这些成交形式了。

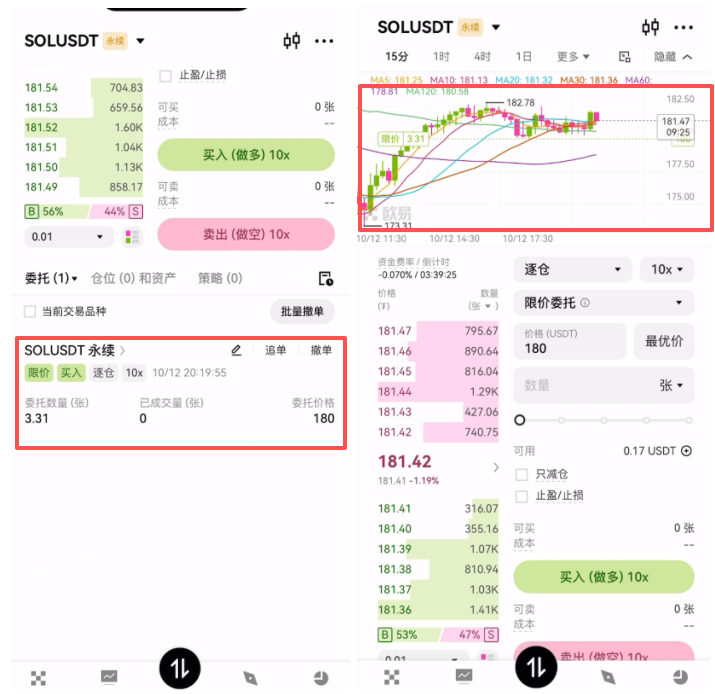

我们先来说一下限价委托,限价委托是指用户设置的委托数量,以及可接受的最高买价或者最低卖价。当市场价格符合用户预期的时候,系统会以限价范围内最优的价格进行成交。这个限价委托基本上就是我们常说的挂单,比如说这个时候SOL的价格是181.72,你觉得太贵了,或者觉得还有一定的回调空间,你就可以挂一个单。比如说当它跌到180的时候你就可以接受这笔交易了,然后输入输入数量,输入数量之后系统会自动计算数量,你可以买入做多多少张,或者是卖出做空多少张,当然是乘以这个杠杆之后的。比如说经过我的考虑之后,我决定买入做多这个单子,我就选择买入做多。

点击确认。

这样下方委托这里就出现了这笔合约交易。同时我们的K线图上也标记了这个单子,这就说明我们这笔挂单已经出现在了他的盘口之中了,什么时候市场价格触发了我们设定好的这个价格,这笔委托才会生效。

我们挂的这笔单子也会有一些详细的信息,比如说委托的数量、已经成交的数量,还有委托价格都会在这里面显示出来。而在资产页面你的USDT也会成为冻结的状态,因为这部分资产已经被你占用了,他是一个待成交的状态,所以有冻结你也不用担心,这个钱并不是丢了,或者是出现了什么问题。一旦这个市价到了你挂单的价格之后,系统会自动帮你买入限价委托。大概就像你站在市场上大喊,虽然现在这个SOL的市价是181,但是我就是以180想买,有人卖给我吗?没有的话我就一直在这里等着,什么时候这个市价跌到了180了,你们得优先卖给我。

至于卖出做空我们只需要在下单的时候填写好预设的价格(大于市价),再点击卖出做空。其他跟挂单的步骤是一模一样的。

如果你这笔交易不想在继续等了,就可以点击这里的撤单,这样这个委托就取消了。

接下来我们再来看市价委托,选择市价委托之后,系统会自动默认以当前市场的最优价格去下单,我们直接输入想要去买的数量就可以了。市价委托一般在一秒钟或者更快的速度之内,就能够完成你所有的市价委托。就是说你站在交易市场上,说我有1万USDT要买这个币,按照现在的价格顺序,谁的价格低我就要谁的,即使整个市场的价格都涨了,只要你是最低的我就买。这1万USDT我必须把它用完才行。需要注意的是,单笔市价总价是不能大于10万U的,若单笔市价委托总额大于10万U则会委托失败。这一项也是很简单的,直接去进行买入做多或者是卖出做空就可以了。

接下来我们再来说一说止盈止损。“止盈”就是当我这笔交易属于一个利好的形式,而我预测到达了哪一个价格之后,它可能会让我有损失,或者我就是想见好就收不玩了,我们就可以设置一个这样的价格。“止损”就是我的这笔合约,正在让我慢慢的亏钱,到了一个什么样的价格我就真的不愿意再继续亏下去了,平台就会在触发了这个价格之后,自动的去帮我们平仓,以此来减小我们的损失。

所以这个止盈止损单是在我们已有了一笔合约交易的时候,比如说我做空了这个币种,那我现在下一个止盈止损单,就得是买入做多的单子,这样才能让我的那笔合约起到一个止盈止损的作用。

如果我刚刚做的合约是买入做多的合约,这里我再下的止盈止损单,就得是卖出做空的单子,这样我的多单才起到了一个止盈止损的作用。所以这个时候需要我们先去进行一个限价委托,或者市价委托的合约。比如说这里我就进行一个市价委托的合约,我用我全部的USDT去做多或者做空。

是做多还是做空,我们可以在小烛台这里,根据它的价格趋势来决策一下,我是做多还是做空。以一个小时的时间维度来为准的K线,我看它的价格是一个不断上涨的趋势,那我就可以选择看涨,也就是买入做多。我们选择买入做多,再点击确认。

这样我就下好了这个多单,在下方仓位和资产这里,它会显示出我的持仓量、保证金、维持保证金率、开仓均价、标记价格以及预估强评价。

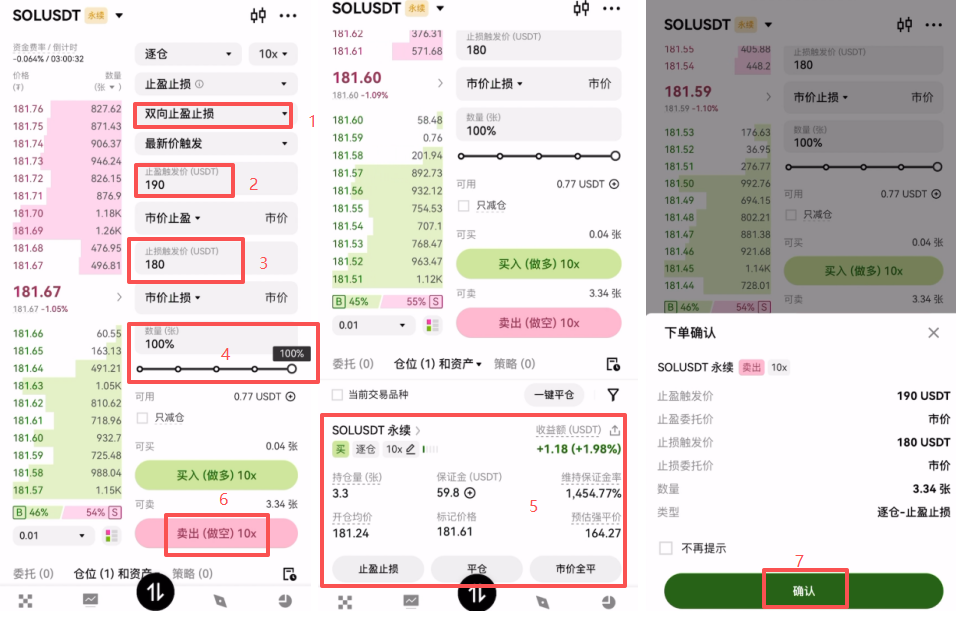

在有了这笔合约交易之后,我们再进行止盈止损的单。你颗选择进行单向的止盈止损,或者是双向的止盈止损。

单向的止盈止损只有一个触发价,只要触发了这个价格,无论你是正在以你还是亏损,他都会自动帮你平仓。

双向的止盈止损是止盈和止损分别去设置的,比如说我设置成190。当它的币价涨到190的时候,我就见好就收。涨到190之后,它的价格无论是上涨还是下跌,都与我们没有关系了,这就是止盈。

止损价比如说我就设置成180,当这个币价跌到180之后,能够让我及时止损。然后输入我们想要做多或者做空的数量。因为我底下已经有了一个买入做多的仓位,此时我要对他进行止盈止损,那这里我们就要进行一个卖出做空的操作。点击卖出做空,再点击确认。

这样“委托”这里就会出现一个止盈止损的空单,什么时候等他的市价触发了这个止盈或者止损,我们设置的这个价格,平台就会自动帮我把这笔合约进行平仓。这个就是止盈止损。

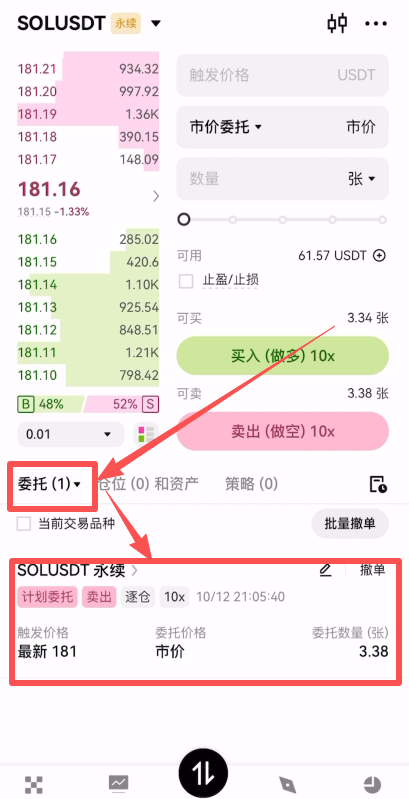

接下来我们再来说计划委托。计划委托这有一个触发价格,是指这个币价触发了一个什么样的价格之后,我的这笔合约才进行生效。比如说触发价格这里我输入182,那就是说等他的市价达到182的时候,我的这笔合约才会生效。因为这个价格是你计划的一个价格,所以下方这里你还是可以选择你的那笔合约是使用市价委托还是限价委托,这里就跟我们刚刚讲的市价委托和限价委托是一样的。

数量这里我们就可以输入我们要做多或者做空的数量。下放这里还有一个止盈止损的图标,勾选上之后,其实跟我们单独去设置止盈止损单是一样的。包括限价委托这里也可以勾选上止盈止损单,和我们单独去下也是一样的。这里我们就先不设置,我这里就做一个市价的计划委托。

然后我们点开它的K线,这次我来看它的日线。通过这个日线我发现它的价格趋势属于一个下跌的状态,这里我就可以买跌,也就是卖出做空。

触发价格这里,我为了让它快速的成交,以此来达到我的演示目的,比如说这里我就输入181,点击卖出做空,点击确认。

下方的委托这里就出现了我刚刚的计划委托,什么时候等他的价格达到了这个181,我的这笔市价委托的合约就会生效。这个就是计划委托。

可以看到它现在已经生效了,在“仓位和资产”这里。如果你不想完了,也是直接点击这里的市价全平。或者在这里也可以去添加上止盈止损。

注意:

(1)无论在单币种保证金模式还是跨币种保证金模式下,当维持保证金率<= 300%时,系统向账户发出减仓预警,您需要注意减仓风险;当维持保证金率<= 100%时,系统将按照规则进行撤单,触发强制平仓,请您注意仓位管理,防止爆仓风险。

(2)在逐仓模式下,单币种保证金模式和跨币种保证金模式仓位独立,互不影响。

(3)在全仓模式下,单币种保证金模式同一结算币种共享一份保证金;跨币种保证金全仓模式下,交易账户里所有资产根据折算比率,折合成USD共同作为仓位保证金。

(4)在跨币种保证金模式下,如果开通自动借币无需持有USDT或标的币种,也可以进行USDT保证金或者币本位保证金的合约交易。

(5)全仓的未实现盈利是可以用来加仓的,但是不可以用来资金划转和进行其他交易。如果采用浮盈加仓的策略,仓位增加,盈亏波动增大。当然也会改变您的开仓均价,使预估强平价距离您的开仓均价更近,风险也会增加,因此建议您合理评估自身风险承受能力,再考虑使用未实现盈利加仓。

合约交易手续费怎么计算?(目前官方资料显示最新版)

尊敬的欧易OKX用户:

为降低客户交易成本、提升永续合约市场活跃度及流动性,我们计划于2019年11月5日00:00(HKT)调整永续合约手续费规则,调整后详情如下:

| 普通用户 | ||||

| 用户等级 | OKB 总持有量 | 永续合约 | ||

| 30天交易量(BTC) | 挂单手续费 | 吃单手续费 | ||

| Lv1 | < 500 | < 5000 | 0.020% | 0.050% |

| Lv2 | ≥ 500 | < 5000 | 0.018% | 0.045% |

| Lv3 | ≥ 1000 | < 5000 | 0.017% | 0.040% |

| Lv4 | ≥ 1500 | < 5000 | 0.016% | 0.035% |

| Lv5 | ≥ 2000 | < 5000 | 0.015% | 0.030% |

| VIP用户 | |||

| 用户等级 | 永续合约 | ||

| 30天交易(BTC) | 挂单手续费 | 吃单手续费 | |

| VIP1 | ≥ 5000 | 0.010% | 0.030% |

| VIP2 | ≥ 10000 | 0.005% | 0.030% |

| VIP3 | ≥ 20000 | 0.000% | 0.030% |

| VIP4 | ≥ 60000 | -0.005% | 0.030% |

| VIP5 | ≥ 100000 | -0.008% | 0.030% |

| VIP6 | ≥ 150000 | -0.010% | 0.030% |

| VIP7 | ≥ 200000 | -0.015% | 0.030% |

欧易OKX团队

2019年10月28日(HKT)

合约交易手续费怎么计算?(官方计算方法)

一个完成开仓和平仓的合约,常见费用有:开仓时的手续费、平仓时的手续费、永续合约有资金费(买家卖家间相互收取和支付)、强平时的平仓手续费(按照吃单费率)、爆仓时的维持保证金费用。计算方法,也适用于合约网格、合约马丁格尔策略。

手续费计算公式

若手续费等级 为lv1 ,则合约交易吃单费率 0.05%,挂单费率 0.02%;

1、USDT 合约开仓手续费

USDT 合约开仓手续费=面值*开仓张数*开仓价格*手续费费率

平仓手续费:开仓手续费公式换为 平仓张数 和 平仓价格。

例1:USDT 合约 BTCUSDT 永续合约开仓,面值 0.01 BTC,数量 100 张,价格是 10,000,手续费等级为 1 ,按照吃单全部成交,则:

开仓手续费=0.01*100*10,000*0.0005 = 5 USDT

2、币本位合约手续费

币本位合约开仓手续费=面值*开仓张数/开仓价格*手续费费率

平仓手续费:开仓手续费公式换为 平仓张数 和 平仓价格。

例2:币本位合约 BTCUSD 永续合约开仓,面值 100 USD,数量是 100 张,价格是 10,000,手续费等级为 1 ,按照吃单全部成交,则:

开仓手续费= 100*100/10,000*0.0005 = 0.0005 BTC

合约手续费概念解释

1、关于子母账号的说明

母账号的用户等级基于所有子母账号的最近 30 天总交易量。子账号在账户创建后,于当日 24:00 后继承主账户费率等级(香港时间)。

2、合约交易30 天交易量

合约交易最近 30 天的交易量,都是以BTC美元价格,把交易量折算成 BTC,再按照每日 BTC/USD 的中间价折算成 USD(BTC/USD的中间价=(开盘价+收盘价)/2,并在每天的 UTC时间0点进行结算,计算出前30天所有合约交易币种的累计交易量。

比如用户在过去 30 天交易了 BTC、ETH 和 ETC 的币本位保证金合约。那么系统会把 BTC、ETH 和 ETC 的交易量(合约面值*张数)以 BTC 美元价格折算成 BTC,再按照每日 BTC/USD的中间价折算成 USD(BTC/USD的中间价=(开盘价+收盘价)/2,然后每天的0点(HKT)计算前 30 天的累计交易量。

3、挂单与吃单

挂单指的是你指定的价格下单时不会立即与深度列表里的其他订单成交,而是进入深度列表等待对方主动来跟您的订单成交,这样的行为叫挂单。

比如现在卖一价是1000 USD,您以999 USD的价格下了一个买单,这时候不满足成交条件,那么您的订单会进入深度列表里的买单列表等待别人出999 USD的卖价跟您成交,这个时候您的单子被成交即支付挂单手续费。反之您要支付吃单手续费。

4、爆仓手续费率标准

爆仓手续费按照用户当前所处等级的 Taker 费率收取。

5、每日提现额度

平台根据手续费等级确定用户的每日提现额度,用户的所有币种将被折算成 USD,折算后总额度不能超过相应等级的提现限额。

例如,某用户完成了身份认证,如果每日提现额度是 300 USD。若该用户当日提现了 250 USD,价值 25 USD 的 OMG (以发起提现时 OMG 兑 USD 的价格折算,其他币种同理) 和价值 15 USD 的 XUC,则当日累计使用了 290 USD 的提现额度,剩余提现额度为 10 USD。此时,若该用户再申请提现价值 20 USD 的 XRP,将会被系统拒绝。如果您希望获取等级限制之外的提现额度,请联系客服经理。

提现额度也受用户身份认证等级影响。

温馨提示:

- 不同的等级决定了接下来一天的交易手续费率。根据交易量的不同,用户分为普通和专业两种等级。专业用户根据资产量和近 30 天交易量进行等级划分,不同等级享有不同的交易手续费,参考交易费率表。

- 平台也提供了多种方式帮助您降低交易手续费,详情参阅:如何降低交易手续费?

- 未成交的单子,撤单无手续费。挂单不立刻成交并提供深度,吃单立刻成交并削弱盘口深度,因此挂单手续费率通常低于吃单手续费率。

新手必知的合约交易原则

- 轻仓起步:初期使用低杠杆(如5-10倍),熟悉市场波动。

- 严格止损:避免情绪化持仓,防止亏损扩大。

- 学习技术分析:利用K线工具(如趋势线、波峰波谷)判断行情走势。

- 选择可靠平台:优先使用支持USDT本位和逐仓模式的交易所(如欧易OE)。

核心机制理解:资金费率与结算规则

资金费率是永续合约的核心机制,它的主要作用是使合约价格与现货价格保持一致。费率由市场多空力量对比自动计算,当合约价格高于现货时,多头向空头支付费用;反之则由空头向多头支付。这个机制每8小时结算一次,具体时间是UTC时间的0点、8点和16点。

投资者可以在交易界面实时查看当前资金费率。这个数据对制定交易策略很有参考价值。当资金费率持续处于高位时,说明市场多头情绪过热,此时考虑反向开仓可能获得费率收益和价格回归收益。但需要注意,这种策略需要配合严格的风险控制。当资金费率持续为正且偏高时,多头持仓成本上升,如果忽略这一点,可能在震荡市中被频繁侵蚀收益。

保证金模式详解与选择建议

OKX 提供两种保证金模式供投资者选择。逐仓模式下,每个仓位的保证金独立计算,风险完全隔离,即使某个仓位出现亏损也不会影响其他仓位。这种模式特别适合新手和风险承受能力较弱的投资者。全仓模式则允许所有仓位共享保证金,资金使用效率更高,但风险也相对集中。

选择保证金模式需要考虑多个因素。对于资金量较小的投资者,建议使用逐仓模式控制风险;对于风险偏好较低的投资者,逐仓模式是更安全的选择;如果交易频率较高,可以考虑在积累一定经验后使用全仓模式。需要注意的是,切换保证金模式会立即生效,可能会影响强平价格,建议在无仓位或仓位较小时进行切换。

风险控制与仓位管理

在OKX合约交易中,风险控制是最核心的环节。有效的仓位与保证金管理可以显著降低爆仓风险。有效的风险控制是合约交易成功的关键。首先要遵循仓位控制原则,建议单笔交易风险暴露不超过总资金的5%。在杠杆使用方面,新手应该从3-5倍的低杠杆开始,随着经验积累再逐步调整。保证金管理要确保维持率始终高于150%,并设置120%的预警线。

止损策略的执行需要纪律性。可以采用固定比例止损,比如设置5-8%的止损幅度;也可以基于技术分析,在重要支撑阻力位设置止损。对于盈利的仓位,可以采用动态止盈策略,随着价格上涨逐步抬高止盈位。分批建仓和减仓是降低风险的有效方法,避免一次性重仓操作。

OKX的安全保障机制

OKX建立了多重安全保障机制保护投资者利益。自动减仓机制在极端行情下启动,通过减持仓位盈利较多用户的头寸来维持系统稳定。保险基金是另一个重要保障,当强平引擎无法完全覆盖损失时,保险基金会自动介入。

风险准备金制度为系统提供了额外的安全垫。OKX定期公示这些基金的规模和运作情况,确保透明度。这些机制共同构建了一个相对安全的交易环境,但投资者仍需明白,任何保障机制都不能完全消除市场风险。

截至目前,OKX平台的保险基金规模已达到数千万美元,为极端行情下的用户仓位提供最后一道防线。

交易误区解析(OKX合约新手必看)

投资者经常遇到的一些问题包括:当资金费率过高时,可以考虑减少多头仓位或建立空头仓位;切换保证金模式会立即影响所有相关仓位的强平价格;强平通常是由于保证金不足导致,维持充足保证金是避免强平的关键。

常见的交易误区需要特别注意。频繁增加杠杆、重仓追涨杀跌、忽视止损纪律是导致亏损的主要原因。此外,过度交易、情绪化决策、盲目跟风等行为也都需要避免。建立系统的交易计划并严格执行,才是长期盈利的保障。

结尾

加密货币交易所的合约交易在一定程度上存在风险,需要交易者谨慎评估相关的风险和收益,并制定合理的交易计划才能进行,非常不建议新手用户玩合约(非常熟悉币圈的用户也不建议玩合约),风险实在太高了,别看到有些人盈利很多脑一热就去玩,盈利的人总是少数。

以上就是脚本之家小编给大家分享的永续合约是什么?什么是永续合约交易?如何交易?的详细介绍了,希望大家喜欢!

你可能感兴趣的文章

-

2026虚拟货币合约教学:合约交易是什么?币安永续合约操作教学和优缺点分

这篇小编将带你了解合约交易的基本概念、优缺点及技巧,同时我也会以币安合约为例,实际示范如何建立合约,并分享过程中会遇到的保证金、爆仓、计算机、惊叹号、杠杆等是什…

2026-01-09 -

币安合约新推出TradFi永续合约功能是什么?如何使用?币安TradFi永续合约

币安宣布正式推出TradFi永续合约,扩展产品供应,以弥合传统金融与数字资产之间的差距,下面小编就来和大家详细介绍一下币安TradFi永续合约的具体使用方法,感兴趣的小伙伴…

2026-01-08 -

季度合约是什么?跟永续合约差异?币安交易季度合约的操作教程

除了常见的永续合约外,许多加密货币交易所也有提供季度合约,来满足不同投资人的需求,这篇文章就来深入解析季度合约是什么、怎么看以及有哪些用途,需要的朋友可以参考下…

2026-01-04 -

Hyperliquid与币安对比:永续合约、手续费与安全性

Hyperliquid和币安是使用最广泛的两家加密货币交易所,Hyperliquid专注于去中心化永续合约,而币安在现货和期货领域拥有无可匹敌的流动性,本文给大家详细介绍了这样两个交易…

2025-12-17 -

Hyperliquid vs Aster:永续合约去中心化交易所、现货交易、手续费及其

Hyperliquid与Aster是去中心化交易平台,提供链上永续合约、现货市场、收益工具、经审计的安全框架及费用结构,本文给大家详细介绍了Hyperliquid与Aster的对比分析,需要的朋…

2025-12-15 -

如何在虚拟币交易所进行永续合约交易?

如何在交易所进行永续合约交易?永续合约是一种特殊的期货合约,它没有到期日,这意味着你可以一直持有合约,对没错可以一直扛单哈哈,而不必像交易传统期货那样在到期前平…

2026-01-15 -

什么是永续合约?如何进行如何进行首笔合约交易?Gate进行合约交易的详

Gate永续合约是一种用于投资数字货币的衍生品,类似于传统的期货合约,最大的区别在于永续合约没有到期日或结算日,Gate目前支持USDT永续和BTC永续合约,本文给大家介绍了如…

2025-12-03 -

什么是永续合约?币安合约交易操作指南

币圈存在以小博大的翻身机会,通过对狗狗币从0.06美元涨至0.1美元期间的操作复盘,展示了如何利用杠杆和浮盈加仓策略,从600美元本金实现了近20万美元的收益,本文小编介绍币…

2025-11-25 -

如何在币安(Binance)上交易永续合约?如何使用币安合约做多和做空?

币安是全球最大、最受欢迎的加密货币交易所之一,提供多种交易选择,今天给大家演示一下,我们如何使用币安交易所来做合约开多和开空,以ETH合约为例,并附上币安合约交易全…

2025-11-19 -

如何使用币安进行永续合约的做多和做空?币安进行永续合约的做多和做空

永续合约是也叫做永续期货合约、永续期货,是一种衍生品交易方式,用户可以通过永续合约来做多(Long)、做空(Short)、套利,以获得高于投资本金非常多倍的交易投资回报,…

2025-11-18